来源:华夏时报

作者:张萌

中小银行“补血”之路依旧艰难。

近日,国家金融监督管理总局的一份披露显示,河北玉田农村商业银行(以下简称“玉田农商银行”)因未在规定期限内完成定向募股工作,被注销相关行政许可。

据不完全统计,今年60余家中小银行获批以定向募股方式进行资本补充,玉田农商银行是唯一因未按期完成而被撤销许可的。

《华夏时报》记者就定向募股失败一事联系该行,但截至发稿未获回复。

定向募股失败,具体原因未披露

今年5月末,国家金融监督管理总局唐山监管分局对玉田农商银行定向募股方案作出批复,文中显示,玉田农商银行本次“定向募集不超过15000万股,完成募股后股本总额不超过78428.2128万元人民币”。定增对象信息未予披露。

6个月的规定期限内,玉田农商银行并未完成这一工作。

12月5日,唐山监管分局发布公告,玉田农商银行因未在“决定机关作出行政许可决定起6个月内完成变更,并向决定机构和所在地银保监会派出机构书面报告”,决定注销其相关行政许可。

玉田农商银行于2017年4月18日正式挂牌营业,前身为玉田县农村信用合作联社,是全省较早改制的县级农商行之一。其公布的《2024年半年度披露报告》显示,截至今年6月末,玉田农商银行资本净额109,363.49万元,资本充足率为6.55%,低于监管要求的8%;核心一级资本净额89,861.65万元,核心一级资本充足率为5.39%,接近监管红线5%的极限值。

核心一级资本充足率是衡量银行资本质量和风险抵御能力的重要指标。相关研究人士称,中小银行通过定向募股用来补充的主要是核心一级资本,“相对其他资本补充方式,定向募股程序更简便、融资成本和门槛更低,适合中小银行。但其募集资金有限,也相对更依赖现有股东”。

玉田农商银行股权较为分散,多为民营企业和自然人。据其官网数据,截至2023年底,玉田农商银行企业法人股东24户,持股比例为39.72%,自然人股东4962户,持股比例达60.28%。该行前三大股东分别为玉田县北方购物有限公司、唐山前进塑料制品有限公司和唐山汇金贸易有限公司,持股比例均为5.05%。其他股东持股比例均低于4%,前十位股东均为民营企业。

本报记者尝试联系玉田农商银行询问定向募股失败具体原因,但截至发稿未获回复。

增资“补血”需求旺盛,中小银行资本补充压力大

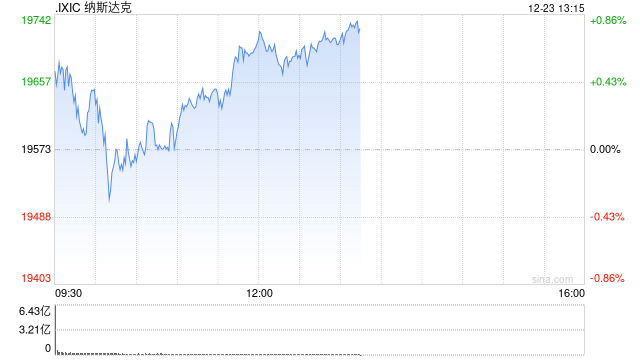

国家金融监督管理总局公布的今年第三季度数据显示,大型商业银行、股份制商业银行、城市商业银行和农村商业银行的平均资本充足率分别为18.26%、13.80%、12.86%和13.26%,中小银行资本充足率显著低于大型商业银行。

近年来,我国先后推出多种类型资本补充工具,支持中小银行夯实资本实力,增强风险抵御能力。内源性资本补充主要通过银行自身的利润留存来实现;外源性资本补充主要通过外部市场或投资者筹集资金,包括普通股、优先股、可转债、永续债、政府专项债等。

与大型商业银行相比,地方中小银行资本补充不占优势。置身内源性资本补充能力不足与外源性资本补充渠道狭窄的双重难题之下,中小银行普遍压力巨大,往往选择通过增资扩股或定向募股这样相对“稳妥”的方式“补血”。

“中小银行常用的资本补充方式主要有发行普通股、优先股、次级债和可转债等。其中,发行普通股可以直接增加银行的核心资本,提升资本充足率,但可能稀释原有股东的权益;优先股则可以在不稀释股东权益的前提下增加资本,但通常需要支付固定的股息;次级债和可转债可以增加银行的附属资本,但会增加银行的负债压力,且在特定情况下可能转化为股权。”12月17日,盘古智库高级研究员江瀚在接受《华夏时报》记者采访时介绍道。

据公开数据不完全统计,今年已有60余家中小银行获批通过定向募股方式进行资本补充。本报记者发现,在这些银行中,资本充足率不足、不良贷款率较高等是较为突出的问题。

国家金融监督管理总局数据显示,第三季度城市商业银行和农村商业银行的不良贷款率分别为1.82%和3.04%,这一数据显著高于大型商业银行的平均值1.25%,农村商业银行不良贷款率更是接近5%的监管红线。不良处置压力增大,使得部分中小银行在增发时倾向“搭售”不良资产,该行为缓解了银行的短期压力,但带来的风险外溢不可忽视。

“长远来看,中小银行应对资本补充问题需要从多个方面入手。银行需要增强自身的盈利能力,提高资本内生积累能力,这是解决资本补充问题的根本途径。”中国城市发展研究院农文旅产业振兴研究院常务副院长袁帅向《华夏时报》记者表示。

他认为,银行需要加强与投资者的沟通,增强投资者信心。此外,还可以积极探索创新资本补充方式,如通过地方政府专项债补充资本等。

“各种资本补充方式各有优缺点,银行需要根据自身的情况和监管要求来选择合适的资本补充方式。”江瀚说道。

还没有评论,来说两句吧...