来源:机构之家

2024年12月16日,微众银行迎来了成立十周年。作为国内首家数字银行,十年来,作为国内首家数字银行、民营银行,微众银行精准洞察用户需求,推出了“微粒贷”“微业贷”“微众银行财富+”等一系列符合国家政策导向的优质、便捷的产品和服务。

自2017年推出“微业贷”以来,微众银行通过数字化风控和高效服务,有效解决了中小微企业融资的迫切需求。截至2024年6月,该产品已覆盖全国30个省市自治区,服务超过500万家中小微企业,授信客户超150万户,授信总额逾1.6万亿元。此外,微众银行的科技金融服务体系为科创企业提供全周期支持,累计授信超3100亿元,覆盖区域企业总量的20%。在个人金融领域,微众银行服务个人客户超4亿,中小微企业客户超500万,大力推动了数字金融的普及。

然而,随着用户增量的放缓和市场竞争的日益激烈,微众银行依赖于微信和QQ两大超级流量平台的增长模式也面临新的挑战。在庆祝成立十周年之际,微众银行首次出现了营业收入的下滑。根据2024年半年报显示,今年上半年微众银行实现营业收入196.38亿元,同比微降0.03%。尽管净利润同比增长了15.8%,达到了63.15亿元,但这一增长主要得益于成本控制和效率提升,而非主营业务的显著突破。

收入放缓与业务增长模式的瓶颈相叠加,微众银行在迎接十周年之际,正站在了转型发展的关键路口。在“流量红利”逐渐消退的背景下,如何找到新的增长点,将成为微众银行必须面对的重要挑战。

股东结构暗藏危机

微众银行作为中国首家民营银行,于2014年成立,凭借腾讯等知名企业的强力支持,迅速在金融科技领域占据了一席之地。尽管其凭借数字化创新和普惠金融优势取得了显著成绩,但其股东结构的多元化也暴露了潜在的治理风险和资本不稳定性。

从微众银行的股权结构来看,腾讯虽占据32.73%的控股地位,稳居最大单一股东,但其他股东的持股比例较为分散,其中民营企业占据主导地位。立业集团和百业源分别持股15.58%,但这些股东背后并非核心战略投资者,而更像是寻求与微众银行合作机会的民营企业。此外,股东中还包括了奇点投资、金立通信等持股比例较小的企业,这些股东往往处于资本链条中的较弱一方,可能无法为微众银行的长期发展提供足够的支撑。

值得特别关注的是,金立通信持有的2.34%股份,由于公司近年来陷入经营困境,已经进入破产清算程序,面临被司法拍卖的风险。金立通信曾是中国知名的手机品牌,但随着财务危机的加剧,其作为微众银行股东的地位变得不稳定。

总体而言,微众银行的股东结构及其背后的资本力量面临一定挑战。虽然腾讯的控股地位为微众银行提供了重要支撑,但股东结构的分散性以及金立通信等企业的财务危机,使得微众银行在发展过程中始终未能摆脱资本结构不稳定的困境。若这一问题得不到有效解决,微众银行未来的可持续发展将面临更大的压力。

高管任期超期且多数来自平安系

与此同时,微众银行的高层管理结构也在一定程度上延续了平安系的影响,这为其早期的稳定发展提供了强有力的支持。微众银行的重要推手之一是原平安集团副总经理顾敏。顾敏于2014年4月加盟微众银行,并出任董事长一职。在加入微众银行之前,顾敏曾在平安集团担任重要高层职务,积累了丰富的金融管理经验和资源。除了顾敏,微众银行的其他高层管理人员也有不少来自平安系,这使得微众银行能够借力平安集团的资本、技术和管理经验,为其早期的发展奠定了基础。

然而,随着微众银行的不断发展,其高管团队的稳定性也开始引发关注。董事长顾敏和行长李南青均已在职超过9年,而常务副行长黄黎明、副行长兼首席信息官马智涛自2016年加入以来,也已在副行长岗位上任职超过8年。长期的高管任职状态可能会影响银行的创新和决策活力。根据2019年12月发布的《关于银行保险机构员工履职回避工作的指导意见》,监管层已对关键岗位人员设定了7年的轮岗期限,并要求超期任职的人员进行整改,提供3年的过渡期。在这种背景下,李南青(现任行长和执行董事)已满68岁,超过了法定的退休年龄,按照相关规定,李南青可能需要在不久的将来进行职务调整。

总体而言,微众银行的高层结构依然深受平安系的背景影响,而高管长期任职的现象可能会对银行的管理架构带来一定挑战。这一问题不仅反映了微众银行在组织架构上的一些惯性,也可能成为未来转型和管理优化过程中必须面对的关键问题。

营收首次下降,资产质量下滑

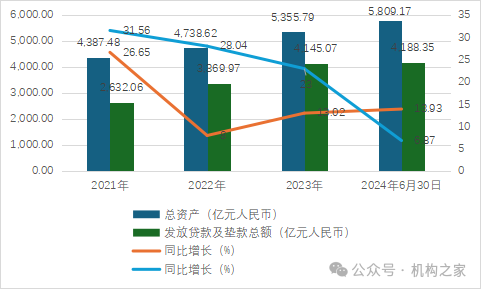

在业务发展方面,微众银行凭借其先发优势和腾讯平台的流量红利,一直处于民营银行的领先地位。其总资产和发放贷款及垫款总额持续增长,但增速出现放缓。具体来看,微众银行的总资产从2021年的4387.48亿元增长至2024年6月30日的5809.17亿元,同比增速分别为26.65%、8%、13.02%和13.93%。然而,发放贷款及垫款总额从2021年的2632.06亿元增长至2024年6月30日的4188.35亿元,但增速逐年放缓,分别为31.56%、28.04%、23%和6.87%。

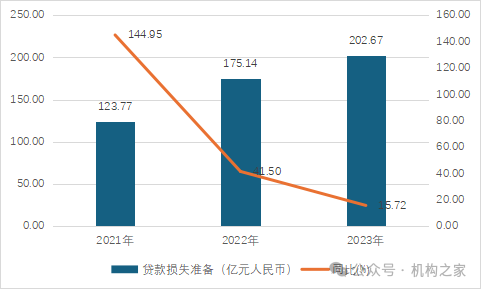

随着贷款和垫款规模的持续扩大,微众银行的贷款损失准备也随之增加。2021至2023年,贷款损失准备分别为123.77亿元、175.14亿元和202.67亿元,同比增速分别为144.95%、41.5%和15.72%,增速出现了放缓的趋势。

尽管总资产和贷款规模持续增长,微众银行的营业收入和净利润却呈现增速放缓的趋势。2024年上半年,微众银行的营业收入同比增速首次出现下滑,降至196.38亿元。净利润方面,虽然仍保持增长,但增速已显著放缓,2024年上半年为63.15亿元,同比增长15.3%。这些变化表明,尽管微众银行仍保持盈利,但其增长势头明显放缓,面临着盈利压力。

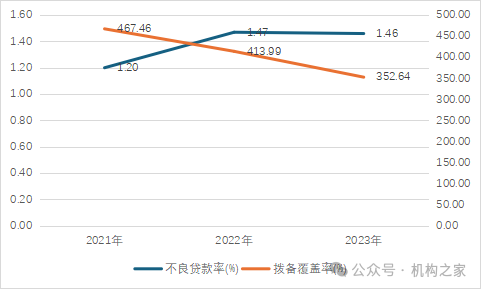

与此同时,随着贷款规模的持续扩张,微众银行的不良贷款率逐年上升。从2021年到2023年,不良贷款率分别为1.2%、1.47%和1.46%。此外,拨备覆盖率持续下降,2021至2023年分别为467.46%、413.99%和352.64%,这反映出微众银行面临的贷款风险逐步增加,银行的风险抵御能力有所下降。

暴力催收投诉攀升

微粒贷作为微众银行的核心产品,一直是其业绩的重要支柱,尤其依托腾讯旗下平台的流量效应,微粒贷贡献了超过一半的业绩。然而,随着盈利压力的加大,微众银行在催收方面采取了愈加激进的手段,导致暴力催收问题屡屡曝光。微众银行的一些催收行为甚至采取极端方式,给借款人带来了极大的困扰。

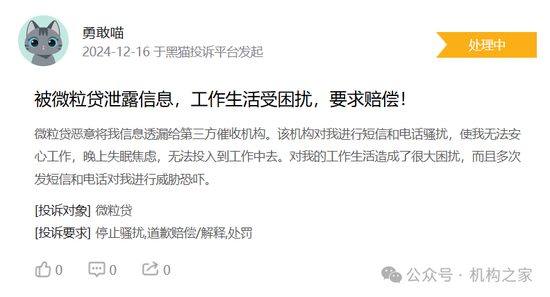

截至2024年12月16日,微众银行在黑猫投诉 【下载黑猫投诉客户端】平台上的累计投诉量已达到40,645条,投诉内容主要集中在暴力催收、个人信息泄露等问题。许多借款人反映,催收人员通过频繁的电话联系甚至电话轰炸等方式施压,部分行为伴随威胁和恐吓,严重干扰了借款人的日常生活和精神健康。部分用户表示,催收人员不仅泄露了个人信息,还通过威胁恐吓的手段加剧了他们的困扰,导致他们的生活质量受到严重影响。

这一现象并非个别,许多借款人都遭遇了类似的骚扰和威胁。催收人员不仅在工作日频繁联系,甚至在深夜或节假日也不断打扰,严重影响借款人的休息。投诉显示,部分催收行为具有侮辱性质,导致借款人心理压力加剧,甚至引发焦虑和失眠等健康问题。这些不当催收手段加剧了用户对微粒贷和微众银行的信任危机,也暴露了其在隐私保护和催收管理上的漏洞,进而引发了社会广泛关注。

通过这些问题的分析,可以看出微众银行在快速发展的同时,也面临着资本结构、治理风险和业务管理等方面的挑战。如果无法有效应对这些问题,其未来的可持续发展可能会面临更大的压力。

还没有评论,来说两句吧...