来源:国元期货研究

铁矿:供应端来看,四大矿山在2024年保持稳健运行的同时,部分矿山释放出较多的增量,国内港口库存多维持在1.5亿吨以上,处于历史高位。需求方面,全球粗钢产量同比下滑,印度粗钢增量不及预期,铁矿需求疲软。总体来看,2025年铁矿供强需弱的格局或延续,非洲矿山逐步投产,供应仍有增量,供需差有望扩大,价格重心明显下移。

焦煤:自上半年安全检查结束后,焦煤产量温和回升。国产焦煤由于安全检查和整顿,产量同比下降。进口焦煤增量明显,弥补供应缺口。需求方面,钢材产量下滑,焦化厂长期亏损,需求降幅明显。矿山原煤库存及港口精煤库存自下半年起累库明显。总体来看,在进口增量补充下,随着部分地区焦化产能退出,焦煤供需差有望扩大,价格难涨。

焦炭:焦炭处于产业链中间,议价能力较弱。产能仍处于过剩阶段,2024年焦化厂仍处于长时间亏损中,独立焦化厂的产量下滑明显。预计2025年焦炭企业受挤压情况未改变,价格重心随上下游下行。

展望2025年,炉料基本面将呈现供强需弱的格局,价格重心下移,前高后低,其中铁矿基本面可能弱于双焦。

一、价格走势回顾

1)行情回顾

上半年铁矿石的行情呈现下跌趋势,主要分成四个阶段:

第一阶段(2024/1/2-2024/3/27),此期间铁矿石价格大幅下跌,跌幅达到20.84%。造成本次大跌的主要原因是下游需求走弱,高炉复产预期落空,铁水产量维持低位。年后专项债发行节奏放缓,部分基建项目资金偏紧,开工率走低。而且国务院在一月叫停12个债务较高的省份的基建项目,加剧了市场的悲观情绪。地产开工施工数据在一季度大幅走低,也对用钢需求造成进一步的拖累。终端需求走弱下,多家钢厂发布检修停产计划,铁水产量维持在222万吨/天的低位,较2023年同期下降3.5%。供应方面,在年末冲量发运下,1月到港处于年内高点。

第二阶段(2024/3/28-2024/5/22),此阶段铁矿石价格大幅上涨,最高价为925.5元/吨,涨幅达到19.80%。造成此阶段上涨的主要原因是利空情绪基本释放,专项债发行节奏加快,市场对于需求回升,铁水复产有一定预期。下游开工率回升的背景下,铁水产量从221.3万吨/天增加至236.8万吨/天。钢厂采购积极,需求支撑矿价走强。

第三阶段(2024/5/23-2024/9/9),此阶段铁矿价格大幅下跌,主力合约价格从高点跌至657.5元/吨附近,跌幅大约达到了28%。终端需求迎来了淡季,北方高温和南方的多雨使得建筑钢材的表需连续回落。8月起进行钢筋新旧标准切换,市场对于旧国标螺纹钢的流通存在忧虑,在避险心理下,华东市场螺纹钢存在踩踏出货现象,黑色产业价格加速下跌。

第四阶段(2024/9/9-2024/11/11),此阶段铁矿价格向上修复后,区间震荡运行。旧国标钢材逐步消化,利空情绪释放。9月中下旬,宏观预期渐起,26日政治局会议政策着力于房市和股市,针对性强且十分明确。下游项目资金好转,铁矿需求回升。

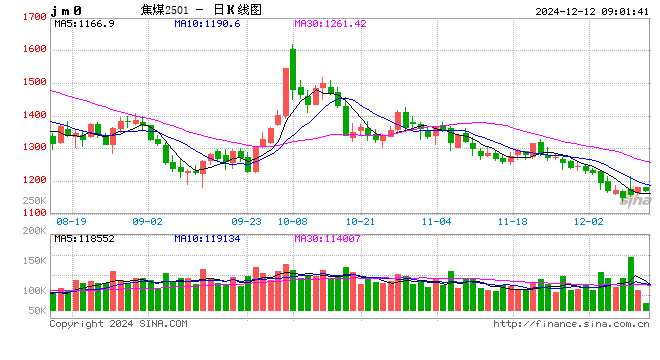

2024年双焦价格大方向呈下跌趋势,走势主要分成4个阶段:

第一阶段(2024/1/2-2024/3/27),此期间双焦价格大幅下跌,焦煤主力跌幅达到25.5%, 焦炭主力跌幅达到24.92%。下游需求走弱,高炉复产预期落空,铁水产量维持低位。双焦供应紧张局面有所缓解,进口蒙煤有所放量。

第二阶段(2024/3/28-2024/5/22),此阶段双焦价格反弹上涨但未超前期高点,焦煤主力合约涨幅达到34.93%;焦炭主力合约涨幅达到27.32%。造成此阶段上涨的主要原因是利空情绪基本释放,下游开工率回升,需求支撑双焦走强。

第三阶段(2024/5/23-2024/9/9),此阶段双焦价格大幅下跌,焦煤主力跌幅大约达到了37.4%,焦炭跌幅30.46%。8月起进行钢筋新旧标准切换,黑色产业价格加速下跌。

第四阶段(2024/9/9-2024/11/11),此阶段双焦价格向上修复后,区间震荡运行。旧国标钢材逐步消化,利空情绪释放。

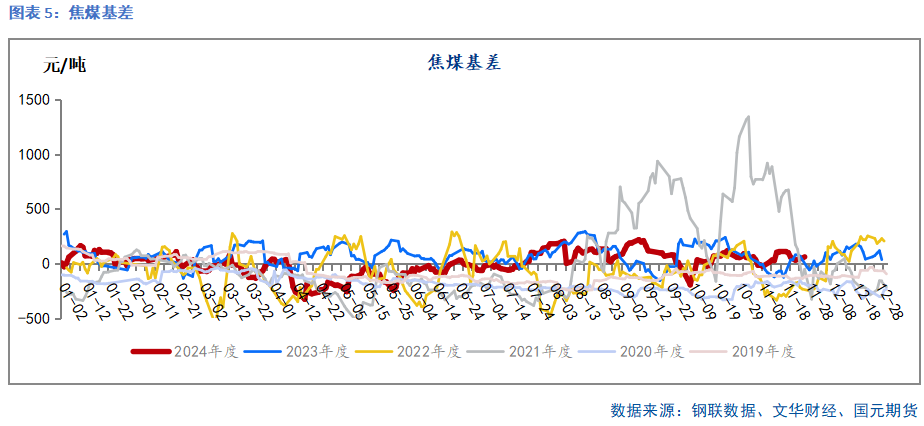

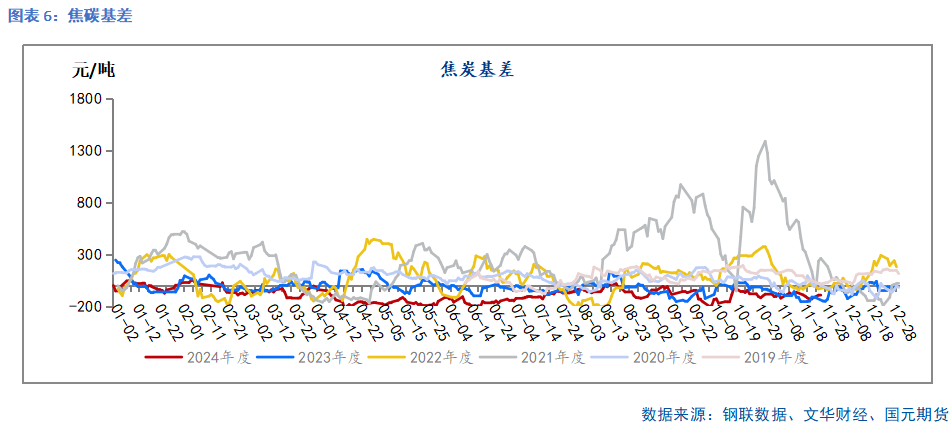

2)基差表现

年初以来铁矿的基差较2023年有所收敛,双焦基差波动区间下移,炉料现货贴水时间较多。2024年铁矿波动范围为(-50)-50 元/吨,2023年基差波幅达到 (-40)-100元的区间;2024年焦煤基差波动范围为(-323.5)-220元/吨,2023年基差波动为(-153.5)-297元/吨;2024年焦炭基差波动范围为(-231)-54.5元/吨,2023年基差波动为(-156)-245元/吨。

二、铁矿供应

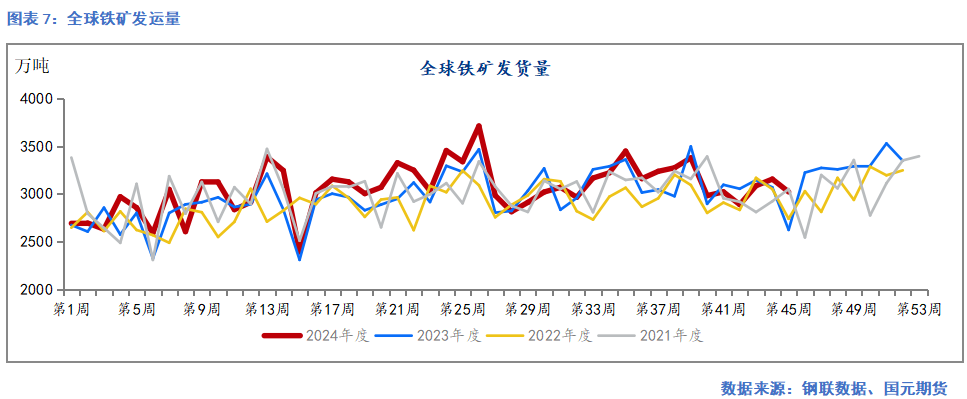

1)全球发运稳中有增

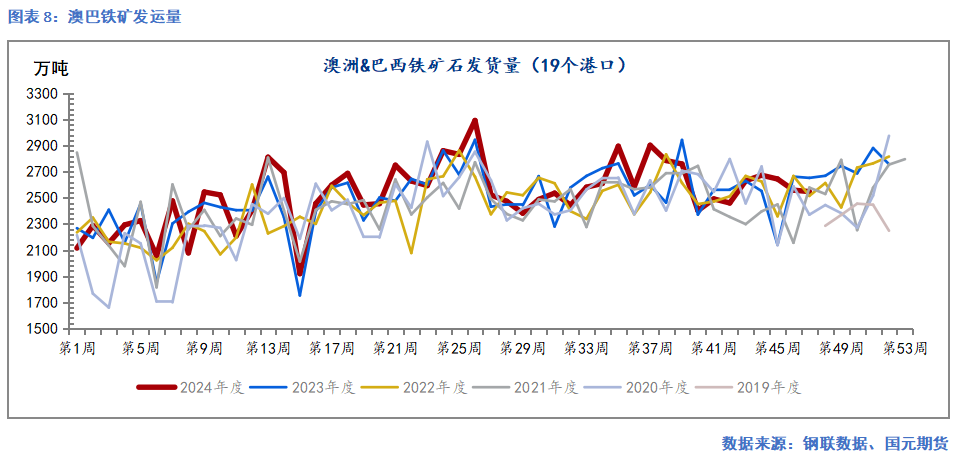

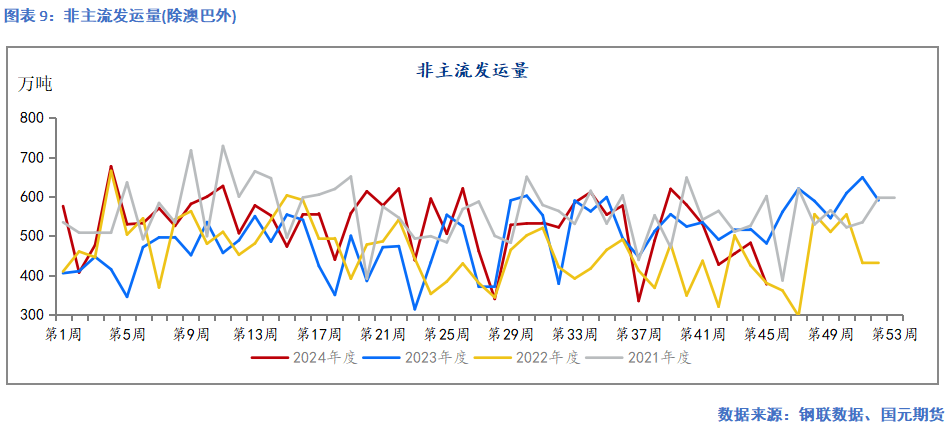

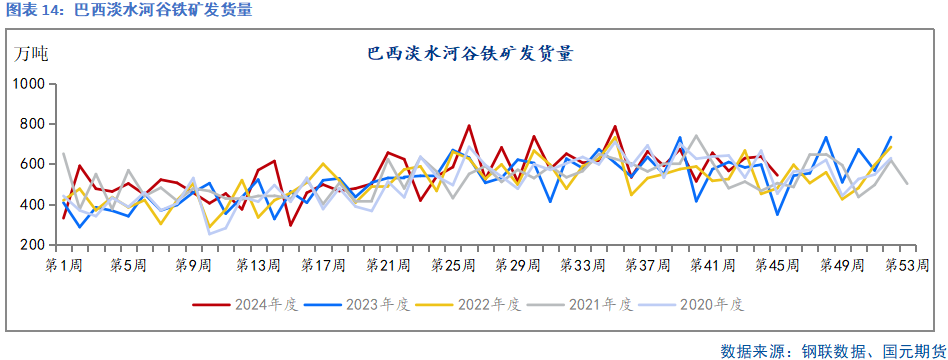

截至11月15日,年内全球发运量为14.04亿吨,同比增加2.96%。其中澳矿19港口发运在8.23亿吨,同比下降0.02%;巴西矿山19港口发运在3.38亿吨,同比增加6.28%。总体看,全球发运量呈现前低后高趋势,总量较2023年同期高出4100万吨,增量主要体现在非主流发运和巴西发运。

2)四大矿山发运进度

从年度目标发运量来看,FMG矿山24财年(2023.07-2024.06)目标发运量为1.92-1.97亿吨,较上一年度发运目标增加500万吨;BHP矿山2024财年(2023.07-2024.06)产量指导目标为2.82-2.94亿吨,较上一年度增加400万吨;力拓矿山2024年度发运目标为3.23-3.38亿吨,较上一年度增加300万吨;淡水河谷2024年度产量指导目标从3.1-3.2亿吨提升至3.23-3.3亿吨。

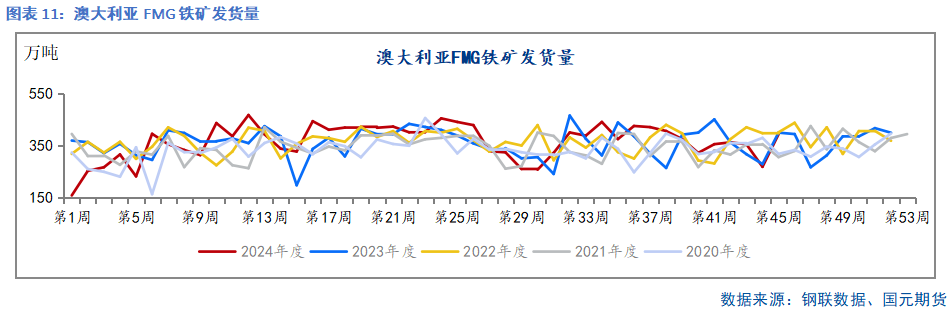

24财年(2023.07-2024.06),FMG发运量为18831.6万吨,发运量低于目标下限。发运进度偏慢,主要是受到了铁桥项目的拖累。25财年(2024.07-2025.06)FMG矿山目标发运量为1.9-2.0亿吨,截至11月下旬,发运进度为38.98%,略高于2023年同期。

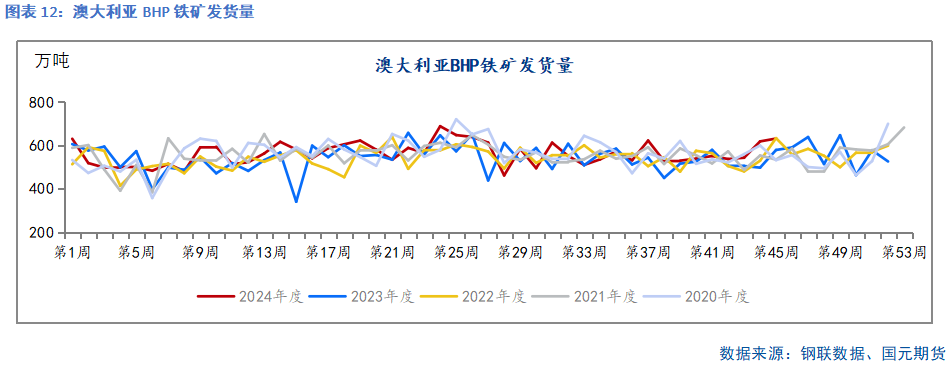

24财年(2023.07-2024.06),BHP发运量为28803.9万吨,发运进度基本完成。发运趋势前低后高,节奏维持常态。25财年(2024.07-2025.06)BHP矿山产量指导目标维持不变,11月下旬的发运进度为40.06%,略高于全年同期。

24财年,力拓矿山发运目标为3.23-3.38亿吨。截至11月18日,力拓累计发运2.74亿吨,同比下降1.79%。一季度受到澳洲飓风的影响,港口发运走低,导致上半年力拓发运进度较慢。目前市场比较关注非洲几内亚矿山情况:Simfer运营的矿山预计将于2025年一季度实现首次生产,并在30个月内逐步提升至年产能6000万吨,目前已进行第一次破碎。

24财年,淡水河谷产量目标从3.1-3.2亿吨提升至3.23-3.3亿吨。VALE一季度铁矿石生产虽受到雨季影响,但前期设备完善,整体运营出色,产销实现同比双增。截至2024年11月18日,淡水河谷累计发运2.47亿吨,同比增加9%。以目标区间中位数来看,11月下旬的发运进度为79.38%,高于2023年同期进度。argem Grande 1项目9月启动,预计恢复15万吨的产能,助力26年指导目标3.4-3.6亿吨。

3)非主流国家进口

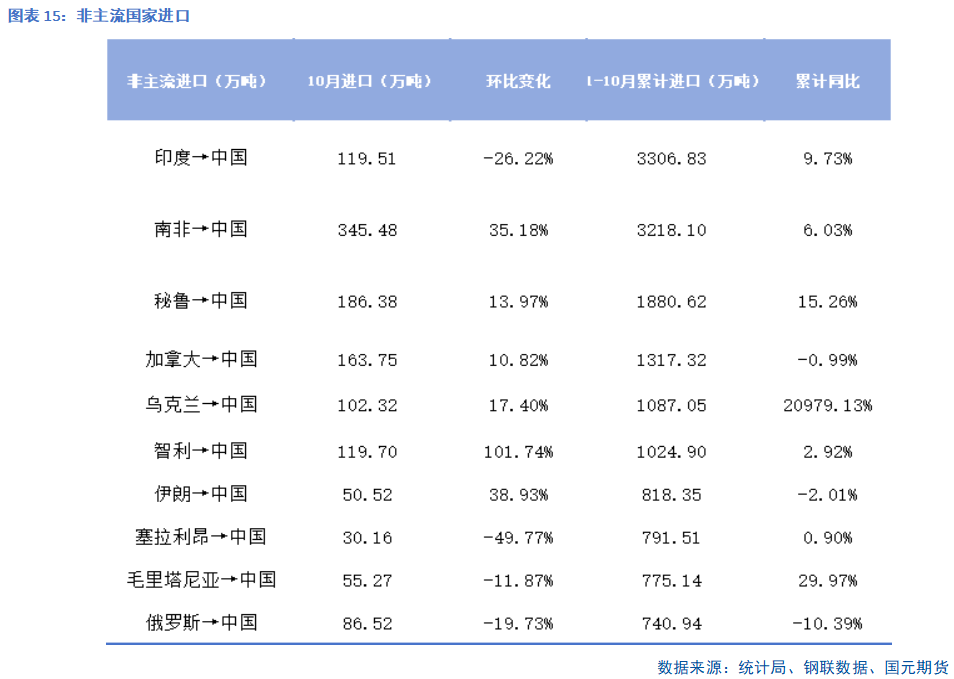

统计局数据显示,中国1-10月铁矿累计进口10.23亿吨,同比增长4.95%。除澳大利亚及巴西外,非主流国家1-10月进口铁矿累计1.87亿吨,同比增加17.33%。非主流国家进口主要来源于印度、南非、秘鲁,其中乌克兰进口增量突出。1-10月我国进口印度铁矿同比增加9.73%,接近10%的预期。南非几内亚矿山第一批铁矿2025年将会发运,仍有增量预期。

4)国产矿山供应

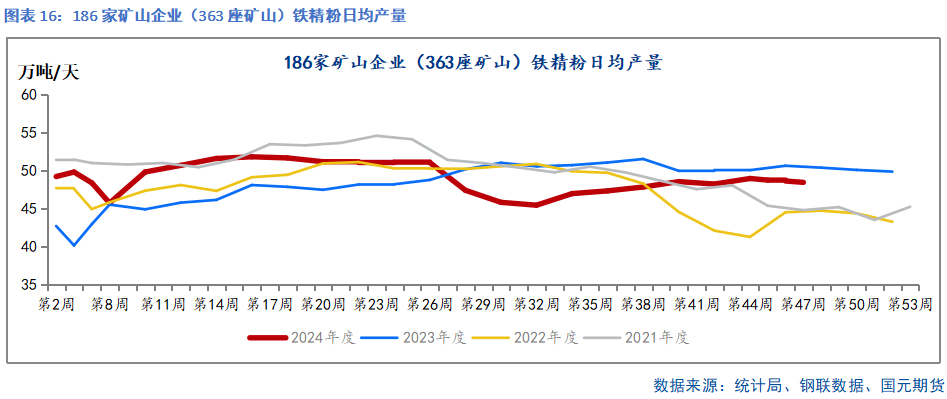

2024年国产矿山在新产能投放及旧产能增复产下,整体产量有增。根据统计局数据,中国1-10月原矿产量累计6.84万吨,同比增加2.57%。国产铁精粉的成本支撑线在60-70美金附近,价格或有一定支撑。

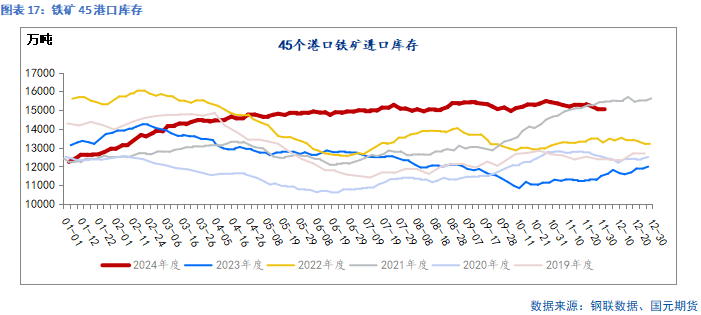

5)库存情况

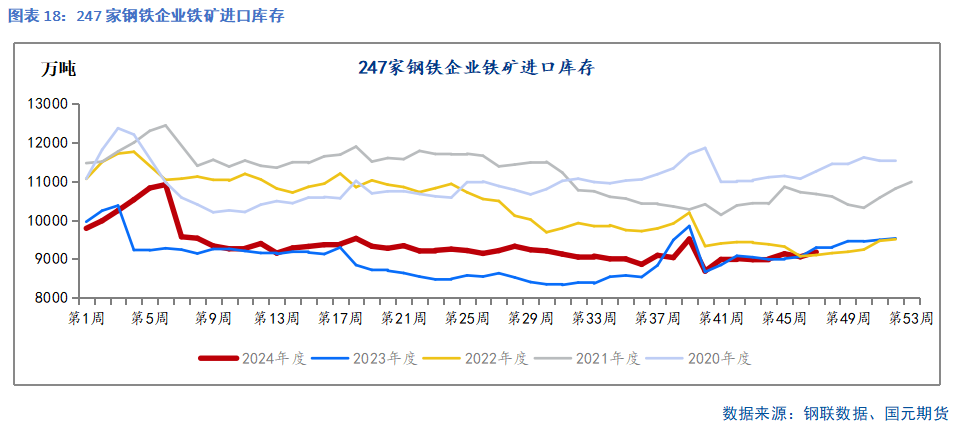

截至2024年11月22日,中国45港口铁矿库存为1.53亿吨,同比增加36.04%。247家钢铁企业进口铁矿库存为9173.04万吨,同比下降1.26%。2024年以来,港口库存不断积累,下半年基本维持在1.5亿吨以上。下游钢厂还是以按需采购为主,库存维持低位。

三、焦煤供应

1)国产煤供应

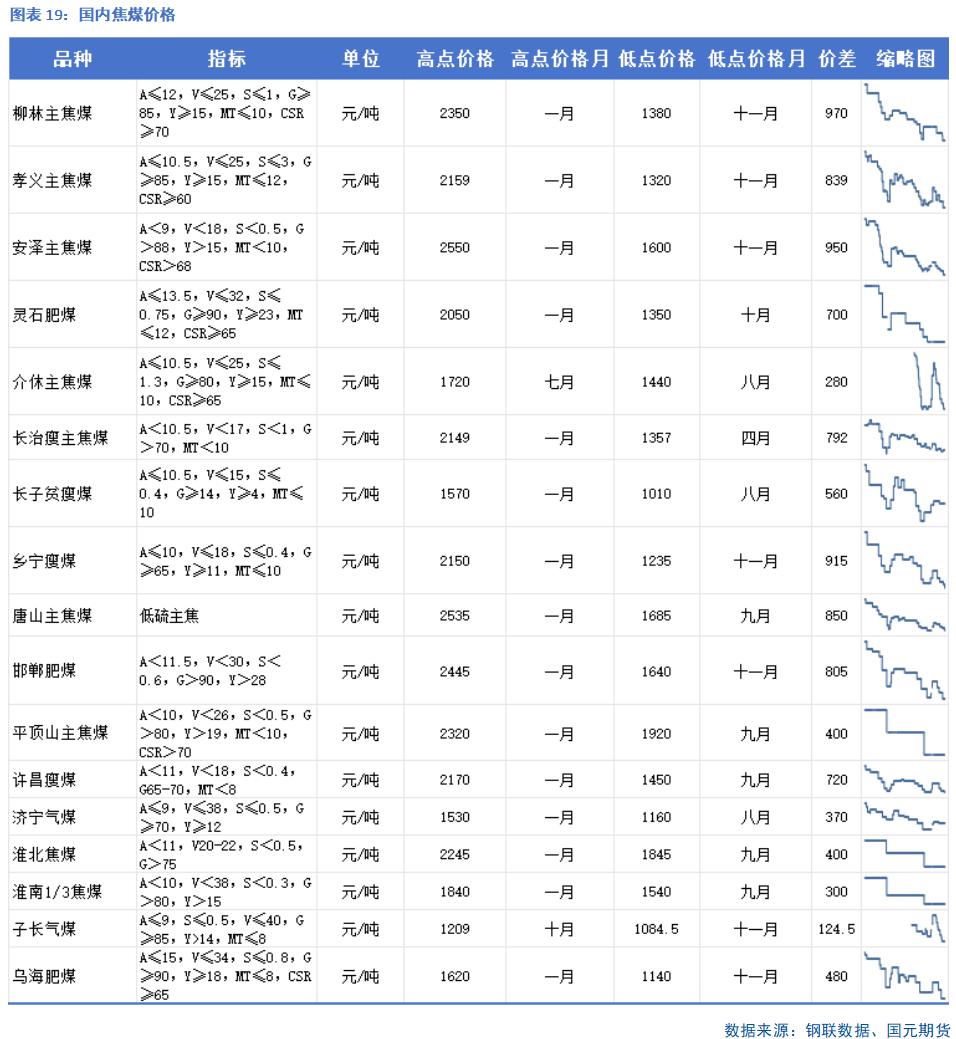

国内煤炭价格方面,除长协和配煤(气煤/贫瘦煤)价差波动较小,高溢价值煤种价格回归。主要因为钢厂为降低成本,高价煤需求减弱,配煤需求增加。安泽主焦煤、唐山主焦煤和孝义主焦煤等品种全年价格高点与低点之间相差800元/吨以上。

2023 年下半年,国内煤矿事故频发,原煤供给扰动加大,安检趋严,停产煤矿增多。原煤和炼焦煤产量同比增幅不断收窄,内蒙地区炼焦煤产量出现断崖式下降,仅为往年的 1/3-1/4 的水平。同时山西优质主焦煤煤矿产出率呈现下降趋势,部分煤矿实际产量远低于理论产能。

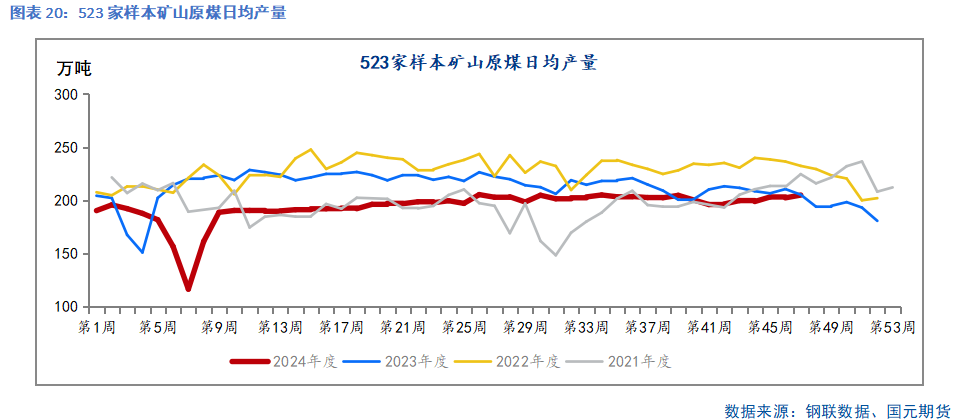

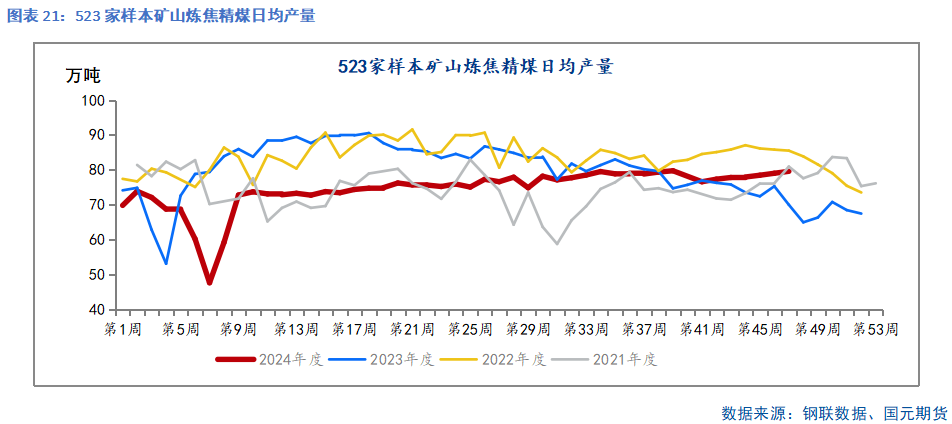

2024 年1-10月Mysteel统计的523家矿山原煤产量59517.92万吨,同比下降9.86%;523家矿山精煤产量为22825.88万吨,同比下降8.93%。Wind数据显示1-9月炼焦精煤产量累计35107万吨,同比下降5.47%。上半年,春节期间国内煤矿减产力度大于往年同期,焦煤价格的持续下行也在一定程度上对原煤开工形成扰动。5月后,保供意愿进一步增强,由于山西主产区产量降幅明显,山西省能源局召开全省煤矿企业安全生产和提质增效会议。提出加快发放煤矿生产许可证,逐步放开煤矿夜盘生产,鼓励符合要求的煤矿按核定产能的110%释放产量。下半年,产量稳中有增。

从2023年开始,山西优质主焦煤煤矿产出率呈现下降趋势,部分煤矿实际产量远低于理论产能。经过煤矿提质增效及扩产后,预计2025年国内主焦的供应有一定增量,但增幅有限。

2)进口煤供应

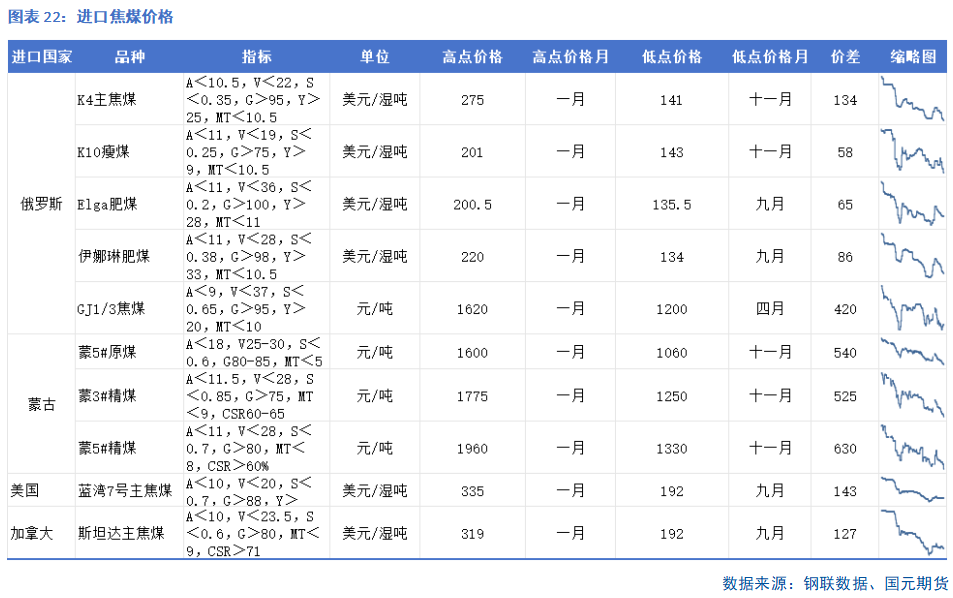

从进口焦煤价格来看,俄罗斯K4主焦煤溢价较大,因此波动价差也较大,其余品种如Elga、GJ、K10等品种均以向下窄幅震荡为主。蒙煤方面,价格同步向下,不同煤种虽然稍有分化,但整体下跌幅度基本趋同。价差方面,在2024年在大多数时候,海外价格均处于偏高水平,国内价格整体偏低,这也和国内需求偏弱相关。2024年1月1日开始恢复煤炭进口关税。按照自贸协定,来自澳大利亚,东盟的进口煤继续零关税,其他国家进口煤实行最惠国税率。无烟煤,炼焦煤,褐煤关税 3%,动力煤关税 6%。蒙煤和俄煤进口成本的增加对国内焦煤价格形成一定提振。

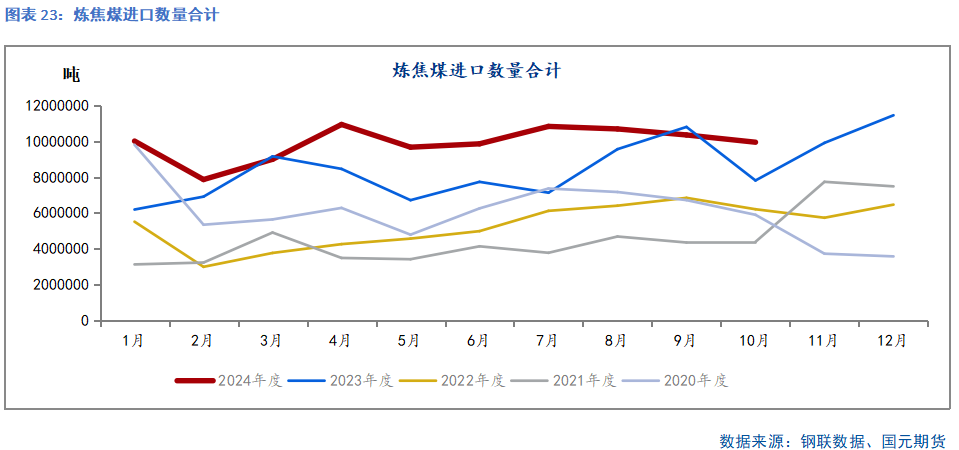

海关数据显示,1-10月炼焦煤进口数量累计9924.74万吨,同比增加23.26%。从进口结构来看,进口格局仍以“蒙+俄”为首,合计7298.68万吨,占比总进口量的73.54%,但美加澳三国增量同样不可小觑。

蒙煤全年进口预计同比增加600万吨。当前汽运通关已临近瓶颈,口岸通关量难有明显提升空间,产量和运输瓶颈将使2025年蒙煤的进口量增幅有限。俄乌冲突以来俄罗斯将原出口给欧洲的煤炭资源转向亚太国家,我国2024年俄煤进口增量明显。当前俄罗斯向东方运输的铁路基础设施已处于极限运行。位于哈巴罗夫斯克边疆区的埃尔加港将于2024年年底开始将雅库特煤炭转运到亚太地区国家,预计到2026年发运增量为3000万吨,因此2025年我国俄煤进口仍有增量空间。

年初以来我国对北美炼焦煤进口意愿增强,加拿大煤的进口量增幅更为明显。与国内主焦煤相比,加拿大焦煤灰分较低,变质程度较低。由于上半年国内主焦资源偏紧,我国从加拿大进口量增加。澳煤方面,下半年,印度直接还原铁产量增加,高炉铁水产量走低,对焦煤需求下行。澳煤价格下跌,低于国内主焦煤价格,进口利润明显回升,进口增量明显。

整体看,在低碳趋势下,外煤供应偏宽松。如果进口利润空间打开,外煤增量将会抑制焦煤价格上涨空间。

3)上下游库存分化

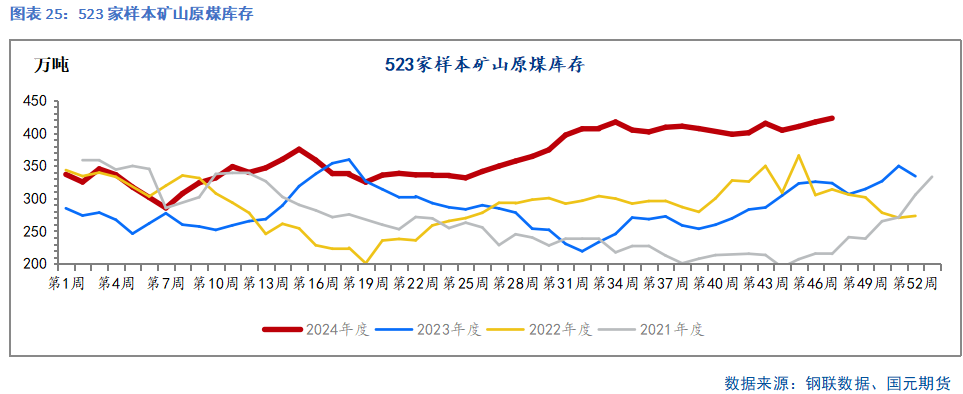

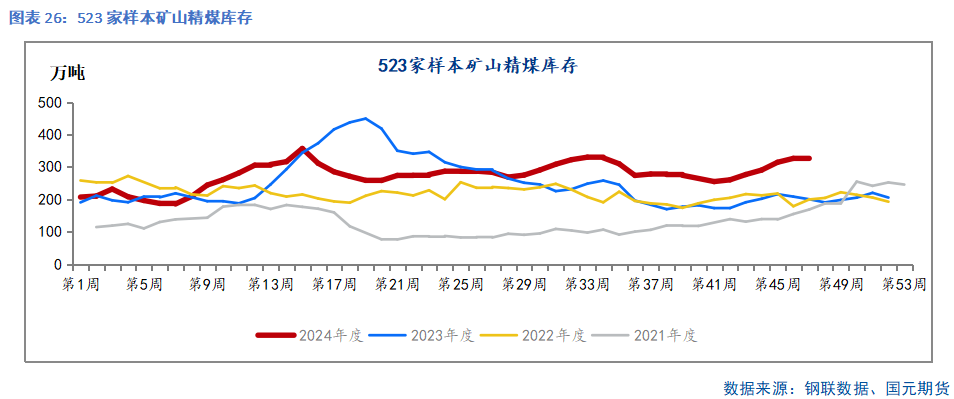

年初以来焦煤库存的上下游分化较为明显,累库基本集中在上游,矿山焦煤原煤库存已升至历史同期最高,港口焦煤库存也增幅明显。而下游焦化厂内和钢厂厂内库存持续去化,继续维持低库存。

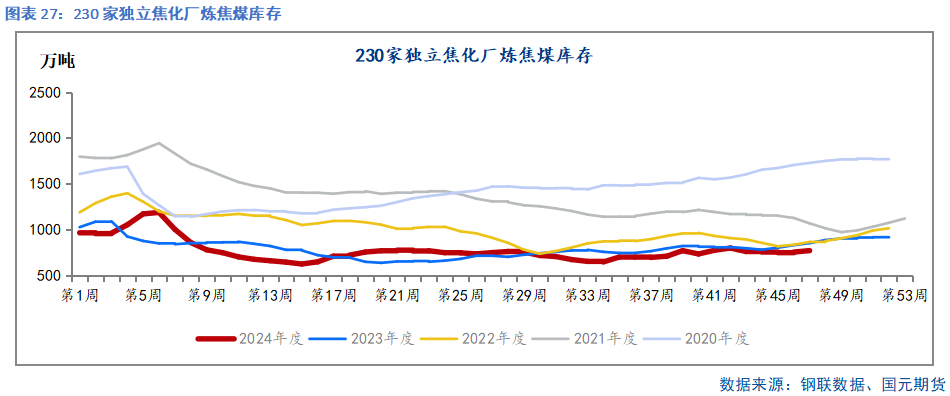

上半年整体库存呈现去化,下半年上游累库明显。截至2024年11月下旬,523家样本矿山原煤库存为422.77万吨,同比增加30.76%;精煤库存327.59万吨,同比增加63.36%;港口库存468.76万吨,同比增加143.30%。下游230家独立焦化厂库存为769.26万吨,同比下降9.65%;247家样本钢厂库存为743.87万吨,同比下降4.29%。

四、焦炭供应

从2020 年开始,中国焦化产能开始进入新一轮扩张周期,供应逐步过剩。2023年出现供应拐点,当年焦化产能淘汰量大于新增量。2023年全年净淘汰焦化产能4995万吨,新增4601万吨,净淘汰395万吨,年底焦化产能达到5.73亿吨,仍处于偏过剩的状态。截至2024年8月9日Mysteel调研统计,2024年已淘汰焦化产能910万吨,新增1766万吨,净新增856万吨。预计2024年淘汰焦化产能2022万吨,新增3679万吨,净新增1657万吨。11月山东菏泽市政府下发关于立即关停焦化装置的督办通知,山东其他各市或将会陆续对产能整合转移工作有所推动。受制于整体焦企利润不佳情况,部分焦化产能有延后投产情况,但是长期供应过剩局面未改。

1)焦炭供应

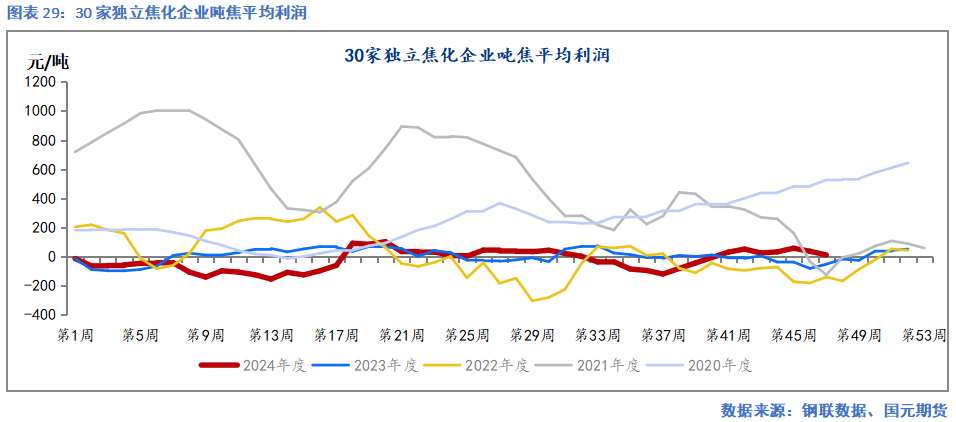

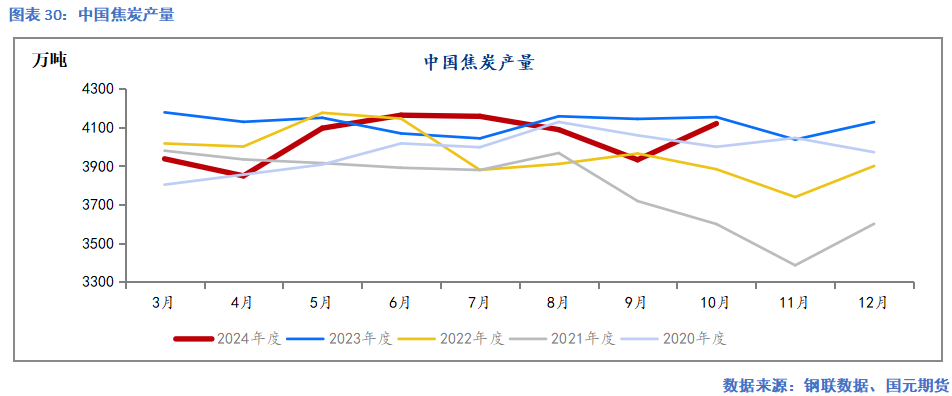

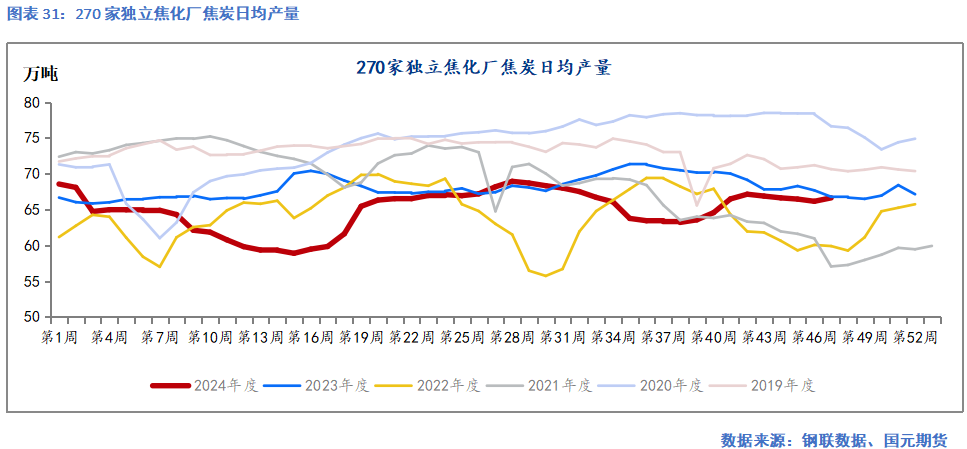

2024年年初焦炭产量同比增加,但钢材需求表现疲弱,钢厂利润低位,铁水复产缓慢,钢厂对焦炭连续 8 轮提降。焦企亏损幅度持续加大,吨焦较利润亏损从14元增至155元/吨,处于近五年低位。焦企开工积极性下降,产量下滑。2024年一季度国内焦炭累计产量11988.8万吨,同比下降0.5%。但进入二季度后,终端成材消费好转,钢厂提产铁水,焦炭出现四轮提涨。焦企亏损得到扭转,主动提产意愿在5月逐步增强,产量出现止跌回升。二季度焦炭累计产量12108.6万吨,同比下降1.94%。三季度需求表现不及预期,新旧国标切换,螺纹市场踩踏抛售,产业负反馈下,焦炭八轮提降落地。价格下跌后,独立焦化厂吨焦利润亏损扩大至120元/吨,进行减产控产阶段。三季度焦炭累计产量为12178.6万吨,同比下降1.35%。四季度,需求改善后走弱。10月,旺季需求后置,部分项目赶工,需求回升明显。焦炭价格连续六轮提涨,焦炭产量4120万吨,同比基本持平。11月,需求进入季节性淡季,焦炭连续三轮提降落地,独立焦化厂产量略降。钢联数据显示,11月中上旬270家独立焦化厂日均产量66.45万吨/天,环比下降0.5%,同比下降1.73%。

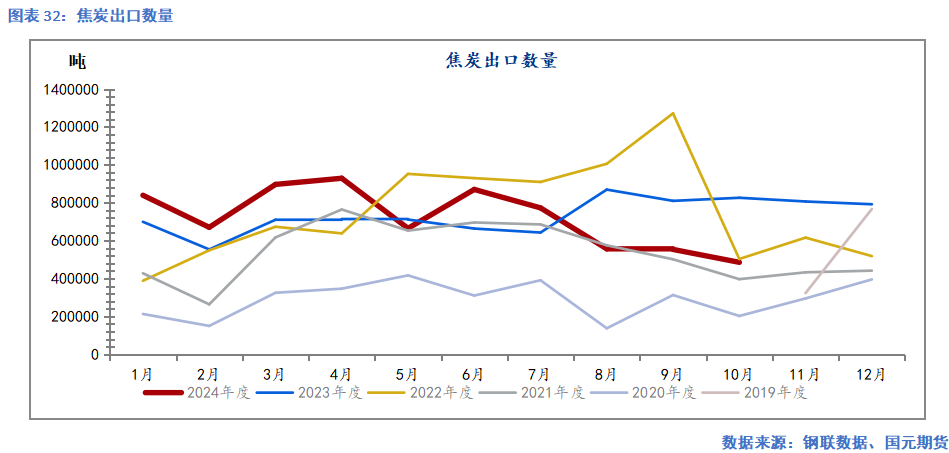

2)焦炭出口

我国焦炭出口于东北亚、东南亚等国家和地区,其中日本、韩国、印度、印尼、马来西亚是我国主要出口的国家。2023 年我国焦炭出口维持强劲势头,主要是由于国内焦炭价格持续下跌,而国外焦炭价格相对坚挺,使得出口窗口打开。进入2024年后,上半年我国焦炭出口增幅明显走扩,出口量就已经达到486万吨,创近年历史同期新高。亚洲地区制造业复苏更为明显,向马来西亚和日本出口增量明显。下半年由于海外需求走弱,印度高炉还原铁水产量下降,内外价差收敛,焦炭出口明显走弱。2025年焦炭产能仍处于过剩中,内需偏弱下,出口有望继续强劲,但需要关注双碳政策扰动。

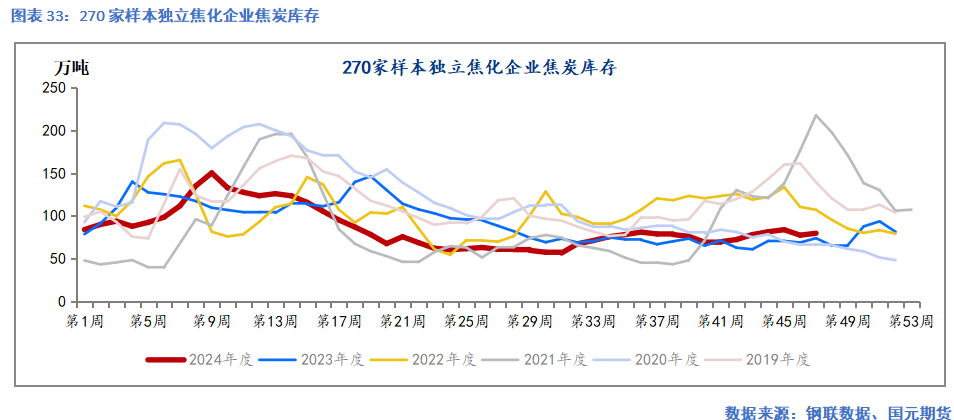

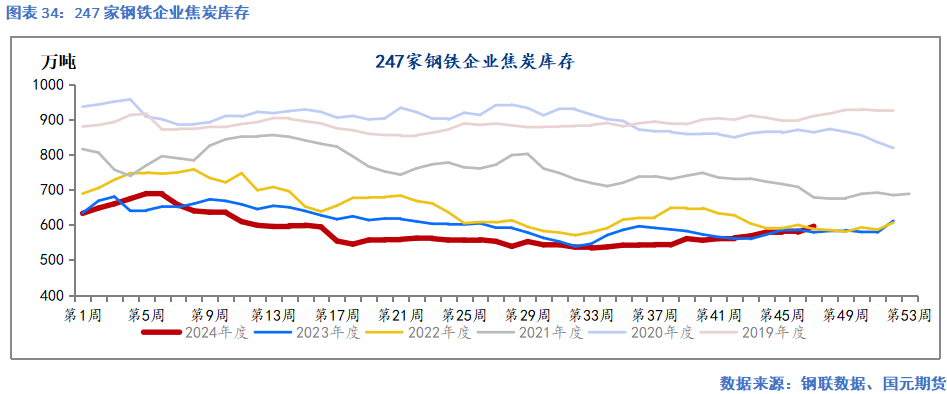

3)库存维持低位

2024年,焦化利润不及2023年,生产节奏谨慎,独立焦化厂及钢厂对焦炭库存维持低位。一季度焦炭供需双弱,但是独立焦化厂库存水平处于近两年高位,使得下游对焦炭价格持续提降。二季度,焦炭处于供弱需强阶段,供给相对需求恢复偏慢,6 月底钢厂及焦化厂库存降至历史同期最低水平。下半年,焦炭供需趋于平衡,旺季前略有备库,整体库存维持低位。

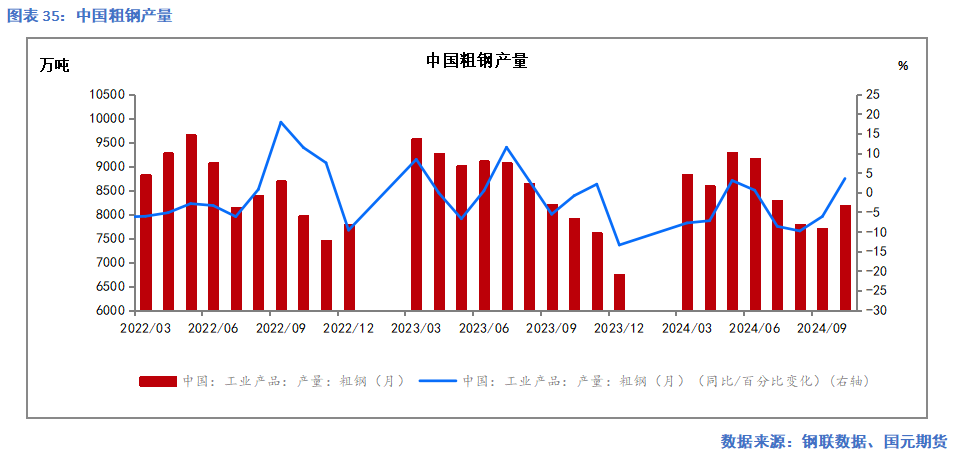

五、需求展望

根据统计局修正数据,2023年我国粗钢最终产量为102885.97万吨、比此前公布的快报数分别向上修正977.87万吨,同比增加1.1%,粗钢产量调控并未达到预期目标。统计局数据显示24年1-9月粗钢累计产量为7.68亿吨,同比下降3.40%。钢联数据显示,1-10月247家钢厂日均铁水产量为229.02万吨/天,同比下降4.63%。上半年,国家发改委等5部门联合制定并印发《钢铁行业节能降碳专项行动计划》,也要求2024年继续实施粗钢产量调控。平控政策传闻不断,市场情绪受到波动。下半年,钢厂利润不佳,生产谨慎,产量同比降幅明显,平控政策影响消退。

传统基建用钢增量有限,地产价格有望企稳但严控新建。制造业中以旧换新及设备更新力度逐步减弱,外需面临下滑,增幅放缓。直接出口面临的国际贸易摩擦情况增加,其中越南及韩国反倾销落地会对出口造成较大压力。综合来看,2025年钢材需求有望同比下降1.5%。

六、总结

铁矿:供应端来看,四大矿山在2024年保持稳健运行的同时,部分矿山释放出较多的增量,国内港口库存多维持在1.5亿吨以上,处于历史高位。需求方面,全球粗钢产量同比下滑,印度粗钢增量不及预期,铁矿需求疲软。总体来看,2025年铁矿供强需弱的格局将延续,非洲矿山逐步投产,供应仍有增量,供需差有望扩大,价格重心明显下移。

焦煤:自上半年安全检查结束后,焦煤产量温和回升。国产焦煤由于安全检查和整顿,产量同比下降。进口焦煤增量明显,弥补供应缺口。需求方面,钢材产量下滑,焦化厂长期亏损,需求降幅明显。矿山原煤库存及港口精煤库存自下半年起累库明显。总体来看,在进口增量补充下,随着部分地区旧焦化产能退出,焦煤供需差有望扩大,价格难涨。

焦炭:焦炭处于产业链中间,议价能力较弱。产能仍处于过剩阶段,2024年焦化厂仍处于长时间亏损中,独立焦化厂的产量下滑明显。预计2025年焦炭企业受挤压情况未难改变,价格随上下游波动。

2025年炉料基本面将呈现供强需弱的格局,价格重心下移,其中铁矿基本面可能弱于双焦。

还没有评论,来说两句吧...