炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

12月7日,凌云光发布定增预案,拟募资7.85亿元,用来支付收购JAI100%股权的资金(注:不是发行股份收购,是用定增募资支付收购资金)。

值得关注的是,凌云光账面并“不差钱”,最新一个报告期末期满的货币资金超20亿元,且有息负债金额很少。凌云光之所以有巨额现金,主要是其IPO募资22.7亿元超募5.8亿元,在有如此之多的现金的情况下仍要定增“圈钱”。此外,凌云光还用从股民手中募集而来的巨额现金进行理财。

凌云光“不差钱”仍执着于定增令人感到不解,今年4月30日,公司计划用简易程序定增募资不超过3亿元用来补充流动资金,但未能成功。此次定增募资用来收购的JAI,2023年营收、净利润大降,可凌云光仍给出了较高的收购溢价,但未见有业绩承诺。有投资者质疑,凌云光存在通过“可先现金后定增”、评估法选择等运作来规避审核、业绩承诺的可能。

“不差钱”仍要募资 从股民手中募集来巨额现金进行理财

资料显示,凌云光成立于2002年,主营业务包括提供可配置视觉系统、智能视觉装备与核心视觉器件等高端产品与解决方案。

2022年,凌云光在中金公司的保荐下成功登陆科创板,IPO募资22.7亿元,较预期16.89亿元(wind数据)超募5.8亿元。

2021年末,凌云光账面的货币资金为5.42亿元,2022年年末的数据高达21.22亿元,主要是IPO巨额募资所致。截至2024年前三季度末,凌云光账面上的货币资金高达20.05亿元,看似“不差钱”。

此外,凌云光账面上的有息债务(短期借款、一年内到期的非流动负债、长期借款、应付债券、租赁负债之和)也不多,2024年三季度末的数据为2.81亿元。并且,公司整体负债率也不高,最近三年维持在20%左右。

凌云光不仅“不差钱”,还用闲置募集资金,即从股民手中募集的大量资金用来现金理财。截至2024年11月30日,公司实际使用暂时闲置募集资金购买且尚未到期的理财产品金额高达5.3亿元。

其实早在今年上半年,凌云光就计划通过定增募资3亿元用来补充流动资金,不知为何IPO募资22.8亿元超募近6亿元、账面“不差钱”的凌云光为何如此执着于定增?

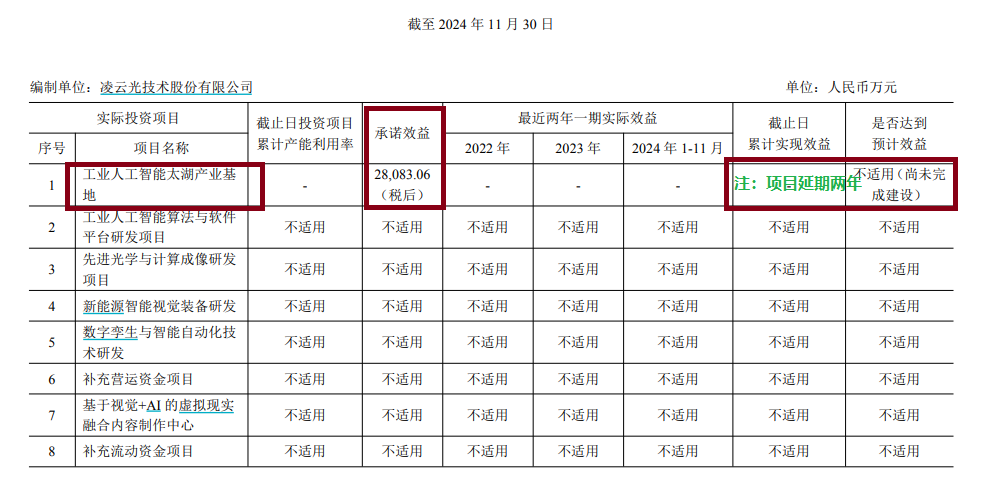

公告显示,凌云光22.8亿元的IPO募资及募投项目,多次进行了变更,包括部分募资用途、实施地点,两个项目还延期,其中拟投入8亿元的工业人工智能太湖产业基地项目,完工日期由2024年5月延长到了2026 年5 月,延长两年。也就是说,上述募投项目本应该在今年就达产且产生效益,但推迟了两年。

截至2024年11月30日,凌云光22亿元的IPO募投项目皆未产生效益(或不适用)。无论是从凌云光账面的资金充裕程度及负债情况,还是公司IPO募投项目效果,都不太支持公司此次定增。

标的营收净利润皆大降仍高溢价并购 巧避审核及业绩承诺?

此次定增,凌云光计划用募资收购 JAI 100%股权。资料显示, JAI 总部位于丹麦,研发与生产位于日本,其主要从事棱镜相机、工业面阵扫描和线阵扫描相机的设计、研发、生产和销售。

凌云光表示,本次收购能够促使公司与JAI在机器视觉的技术、产品、市场、品牌、供应链等方面产生良好的协同效应,进一步强化公司主营业务竞争力,巩固在机器视觉行业的市场领先地位与自主可控能力。

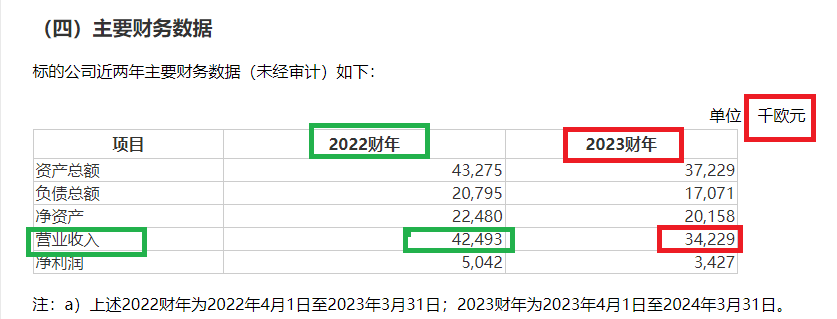

然而,并购标的2023财年营收、净利润双降。2023财年, JAI实现营收0.34亿欧元,同比下降19.45%;实现净利润0.03亿欧元,同比下降32.03%。

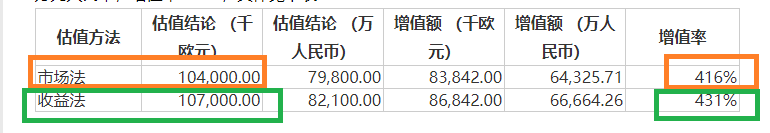

对于业绩双降并购标的,凌云光给出了高溢价。在估值基准日2024年3月31日,采用收益法估值,AI A/S 旗下所有工业相机业务相关股东全部权益价值1.07亿欧元,较账面所有者权益增值0.87亿欧元,增值率431%。采用市场法估值, JAI A/S 旗下所有工业相机业务相关股东全部权益价值1.04亿欧元,较账面所有者权益增值0.84亿欧元,增值率416%。

事实上,上述两种评估方法的增值率都较高,估值也差不太多,最终凌云光选择了市场法估值结果作为估值结论,即JAI A/S 旗下所有工业相机业务相关股东全部权益估值为1.04亿欧元,折合人民币7.98亿元。

对于高达416%的增值率收购的标的,凌云光竟然没有要求交易对手给出业绩承诺(收购公告未见业绩承诺条款),这或与选择的评估方法有关。

根据《上市公司重大资产重组管理办法》第三十五条的规定,在重大资产重组或发行股份购买资产中,同时满足下列两个条件,交易对方需要作出业绩承诺:(1)采取收益现值法、假设开发法等基于未来收益预期的方法对拟购买资产进行评估或者估值并作为定价参考依据的;(2)上市公司向控股股东、实际控制人或者其控制的关联人购买资产,或上市公司向控股股东、实际控制人或者其控制的关联人之外的特定对象购买资产且导致控制权发生变更的。

由于凌云光终选取市场法评估结果为最终评估结果,没有采取收益现值法评估作为最终结果,加之此次收购采用的是现金收购方式,也不构成重大资产重组,故凌云光此次收购可以不强制交易对手有业绩承诺。即此次收购可以不设业绩承诺,也可以设置业绩承诺。

令投资者感到不解的是,凌云光为何要采取先现金收购再发行股份募资的方式,是否规避发行股份收购资产的审核及潜在业绩承诺?是否通过选择市场法而不选择估值接近的收益法来规避业绩承诺?这些问题都有待公司给出答案。

并购标的是否属于“硬科技”?

今年9月份公布的《中国证监会关于深化上市公司并购重组市场改革的意见》(下称“并购六条”)指出,支持科创板、创业板上市公司并购产业链上下游资产,增强“硬科技”“三创四新”属性。

有机构根据“并购六条”得出结论,科创板收购的标的企业,原则上应满足“硬科技”属性的内在要求。

什么是“硬科技”属性?科创板IPO有一套标准,涉及研发费用,营业收入、研发人员数量占比、发明专利等指标。

在凌云光收购公告及此次定增公告中,都没有披露并购标的JAI的科创属性情况,比如发明专利、研发投入、研发人员数量及占比等情况。

以JAI2023年的营收情况看,其可能不满足科创板IPO科创属性的要求。一是JAI公司2023年的营收为0.34亿欧元,折合人民币(按照12月10日1 欧元 ≈ 7.6445 人民币计算)约2.6亿元,不足3亿元。二是并购标的JAI2023年的营收是下滑的,是否满足最近三年复合增长率25%的要求不得而知。

还没有评论,来说两句吧...