来源:六里投资报

广发证券首席经济学家郭磊,近日在平安基金2025年度投资策略会上,以“宏观经济形势与资产定价趋势”为题分享了自己的最新观点。

就股票市场而言,郭磊表示,当前9月末这一轮的股票市场启动,与2019年初相比,在启动因素上一模一样;

因此,这一轮肯定是一个牛市格局,这是没有错的。

但真正的关键在于,要延续如同2020年、2021年这样的“长牛”,需要有承接因素。

当时有两大核心因素,

其一,在于海外供应链断链带来的出口快速扩张,从而导致名义GDP扩张,这是总量的因素;

其二,则在于双碳逻辑,带来结构性的变化。

对于这一轮来讲,郭磊认为,同样存在两个潜在的机会:

一是当前名义GDP同样较低,

如果明年能够将名义GDP重新拉回5%以上,那么这堪比2021年的总量扩张;

二是消费的回暖,

当前消费位置同样较低,如果未来能够把消费拉回到名义GDP附近的水平,那么它的作用堪比2021年那一轮的双碳经济。

连续四年消费的量价调整,已经使其股价到达一个低位区域,赔率也处在相对有利的一个位置。

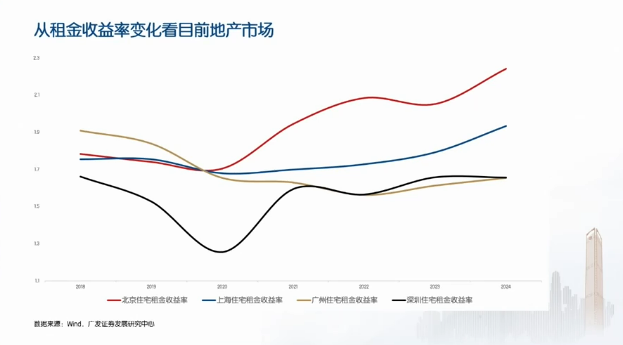

对于房地产,郭磊认为,住宅部分,像北京,它的租金收益率已经超过2%,上海大体在2%左右,深圳要相对低一些。

百城的租金收益率,目前大体在2.3%左右。

虽然,长周期的这一轮房地产调整,应该还没有最终完成。

但短周期,估计明年会有一轮量价的企稳。一线城市中,他猜测有一部分城市目前就已经是底部。

租金收益率,已经高于5年期的定存。这是过去这一年第一次高于5年期的定存,同时也已经高于理财产品短期的平均收益率。

投资报(ID:Liulishidian)整理了郭磊分享的精华内容:

名义GDP不高的时候

微观上企业压力就会加大

站在现在这个时点,我们怎么看中国经济政策,以及后续的大类资产的走势。

第一个问题,怎么看这一轮稳增长政策。

大家知道,9月份高层会议布局稳增长,应该是历史上第一次。

这次高层会议也明确地指出,我们经济出现了一些新的情况和问题。

那么,这个问题到底是什么呢?

我想基于我的角度,谈一下我对经济的理解,为什么我们需要稳增长?

大家知道,中国经济有一个特点,我们有非常高的储蓄率。

这进一步带来一个结果,就是我们的资本形成密度会非常高,大量的储蓄转化为投资。

资本形成密度高又会带来一个结果,就是企业的ROE相对来说是偏低的。

我们做过一个统计,以A股的上市公司为例,

过去10年,企业ROE的均值差不多在9%左右;过去两年在7%~8%。

就国际比较来说的话,实际上它并不算太高。

那么这种情况下,企业靠什么来生存和发展呢?

理论上,靠的是高周转率、高杠杆率以及高营收增速。

所以大家从这个角度去理解,高名义GDP是低ROE的内生补偿机制。

ROE一低,但名义GDP高,这意味着一个推论——名义GDP不高的时候,微观上企业的压力就会加大。

增长的广谱性

是有些不足的

沿着这个逻辑我们再往下想,怎么样才能把名义GDP给带高一些?

过去两年经济面临的压力,

一个很重要的原因,在于增长的广谱性,可能是有些不足的。

大家注意这张图,红颜色的线是第三产业。

第三产业对GDP的贡献,在2018年之后有一个下行,2023年有一个反弹,但2024年又再度回踩。

蓝颜色的线,是建筑业,大体也是类似的情况,

我们的服务业和建筑业,在过去两年对经济形成了一定的拖累。

对中国经济来说,我们需要一个广谱性的增长来拉动GDP,

消费、房地产和广义社融

三大切入点正中经济短板

所以从这个角度来看,这一轮稳增长它的切入点,应该还是非常准确的。

大家注意,你不要只盯着看多少万亿,那只是一个数字,政策思路相对更关键。

这一轮政策稳增长的思路,我把它概括为三个切入点——

消费、房地产和广义社融,广义社融就是增量的信贷和增量的财政。

大家注意,这三个切入点恰恰是切中了目前经济的短板。

而且,最关键的一点,它有助于提升增长的广谱性。

目前财政红利

应该还没有出完

另外一点是增量的财政。

理论上它包括三部分钱:

第一部分是打平今年的预算。

今年财政收入应该是低于年初的预算,财政支出要多于年初的预算。

第一本账我们算了一下,差不多是1万多亿的缺口。

今年会实现全年预算,这个应该是政策能拿出来的第一部分钱。

第二部分钱,一次性地较大规模增加地方债务的限额,来协助地方化债。

前期整个政策框架已经浮出水面了,

“6+4+2”,6万亿的一次性的专项债,4万亿的分批的专项债,以及2万亿的棚改债的延期。

大家注意,这两块已经出来的不是全部。

理论上还有第三部分。

我们估计,明年两会期间应该是一个大概率的窗口。

这个空间包括,我们可以适度去提高赤字率,我们会继续发行超长期特别国债,用于重大项目。

财政部讲,我们会发行特别国债,补充商业银行的一级资本,以及专项债这一块扩大使用范围,

我们猜测,量的话可能也会有一个扩充。

所以,目前整个财政红利应该还没有出完。

明年会把GDP目标

继续定在5%左右

第二个问题,怎么看明年的经济增长?

我猜测,明年会把GDP目标继续定在5%左右。

大家知道,这个要到明年3月份两会才能最终确认,我猜测会是5%左右。

怎么实现5%的增长呢?

这里我们做了一个简单的测算。

首先,大家注意居民消费这一块,明年应该是大概率要好于今年的。

今年为什么消费弱?

很重要的一点,在于居民提前还款。

我们知道很多城市房价在调整,从而导致家庭资产是缩水的,

而这一轮我们稳消费的政策,降低存量房贷利率,应该是能够见到一定的效果。

这应该会释放居民部门消费的空间。

明年出口会比今年

有一定程度的放缓

房地产,我们估计,明年投资依然会是负增长。

很简单,因为现在销售虽然在好转,但是价格没有完全企稳。

第二,这一轮房地产开发商,拿地普遍比较少。

很多地方为了土地出让金的稳定,城投拿了不少地。

城投又不太会开发,所以,未来还是要靠收储把城投手里的地给收回来,然后再重新分配,这还需要一个过程。

所以,明年房地产投资我们估计依然会是一个负增长,但是降幅会比今年会有所缩窄,毕竟销售在好转。

基建,在地方化债的背景下,可能不太容易有实质性的上升。

但我们估计,随着财政的扩张,可能会比今年有个小幅的好转。

制造业投资增速,我们估计可能会略低于今年。

为什么?

因为一则,明年出口可能会有一定的压力。

二则,今年制造业的大行业,比如汽车、家电,明年都面临非常高的一个基数。

除了这几块,还有一块就是出口,

我们判断,出口会比今年有一定程度的放缓。

当然,背景之一是外部逆全球化的动作。

如果拉长时间来看,外部的关税是阻挡不了一个国家的出口竞争力的。

比如我们看日本跟美国的贸易战,

从60年代的纺织、70年代的钢铁、80年代的汽车,一直打到90年代半导体,

一路从低端产品打到高端产品,从人均GDP 4000美元,打到2万美元,

这就证明,决定全球分工和专业化的,实际上还是要素禀赋。

这样算下来,明年可以大体实现5%左右的一个增长,不比今年快,但是大致稳定。

另外一种情况就是,如果明年外部需求的压力超预期会怎么样?

比如特朗普加税,我们也做了一个测算,

如果出口进一步降到-5%,对基准假设的GDP又进一步下拉1个点左右。

如果是这种情况,我们估计需要进一步地去扩大稳增长的举措。

明年7月底高层会议,会是一个关键时点。

房产租金收益率有所上升

房地产长周期调整没有结束

接下来是最后一个问题,我们怎么看各类的大类资产目前所处的位置?

怎么看房地产、债券和股票目前所处的宏观位置?

首先,房产,我这里列了一下几个一线城市的租金收益率。

大家注意,过去几年我们的房价在调整,对应着租金收益率,实际上是在回升的。

因为,租金收益率相当于你的租金除以房子的总价值,

既然房价跌了,那么租金收率应该往上走。

住宅部分,像北京,它的租金收益率已经超过2%,上海大体在2%左右,深圳要相对低一些。

有一部分城市,比如像长沙,还有房价调整了一轮的武汉,目前租金收益率大体回到了3%以上。

百城的租金收益率,目前大体在2.3%左右。

2.3%是什么概念?

它对应着我想说的两个重要的结论。

第一,长周期的房地产调整,目前没有结束。

租金收益率,理论上应该等于30年国债的收益率水平加上一定程度的风险溢价。

30年国债收益率目前多少?2.3%左右。

也就是,目前我们的风险溢价,就全国口径来说,百城大概大体在零左右。

这个在理论上依然是不太合理的。

风险资产的风险溢价,应该回到一个正的水平。

比如国外你可以看到很多可比案例,基本上都是在一点几。

所以,长周期的这一轮房地产调整,应该还没有最终完成。

第二,短周期,我估计明年会有一轮量价的企稳。

一线城市,我猜测有一部分城市目前就已经是底部。

租金收益率,目前到两点几这个位置,大家注意,它已经高于5年期的定存。

这是过去这一年第一次高于5年期的定存,同时也已经高于理财产品短期的平均收益率。

这可能是这一轮房地产会有一轮短周期企稳的基础。

这一轮上涨与2019年

拥有类似的启动因素

另一个资产就是股票。

关于股票,我个人觉得,这一轮股市的上涨跟2019年年初非常像。

2019年一季度我写了一篇报告,当时列了那一轮股市起来的五个理由:

第一,美联储紧缩周期触顶,新兴市场资产进入一个舒适区;

第二,财政扩张,减税降费,企业微观预期好转;

第三,货币环境好转,加上金融政策调整;

第四,资本市场战略地位的确认;

第五,中美经贸关系磋商的进展。

你会发现只有第五点跟这一轮不太一样,

但其余的四点,跟这一轮是非常像的。

所以,整个股市表现的特征也是比较像的,在一个比较短的时间内有一轮比较大幅度的修正。

在2019年那一轮的时候,我曾经提到过一个标准,有机构还把它专门做了一个模型择时。

我的标准很简单,股票本质上是对企业盈利进行定价的,

企业盈利取决于名义GDP,取决于量和价的增长。

从2005年股权分制改革,到2019年,这15年时间,名义GDP增长多少呢?

当时我们算了一下,12.8%;

而股市涨了多少呢?

在2019年那一轮上涨之前,我印象中,只有九点几的一个水平——股市处在折价的一个状态。

而那一轮政策出来之后,股市的折价就慢慢地消失。

到了2019年底,万得全A的复合回报率再度回到了12.2%,接近于拉平名义GDP。

所以,市场是非常有效的。

你会发现,只要到足够长的一个时间,股市的回报率,大体就是经济的名义增长率。

而这一轮,过去五年我们可以看,名义GDP年均复合在五点几的一个水平。

但是在这一轮稳增长之前,我们看万得全A的复合回报率只有-1.9%,它同样处在折价的一个水平。

按照2019年的标准,这个折价应该逐渐地被拉平。

我们看截止到11月底,我算了一下,整个万得全A复合回报率被重新拉回到3.5%左右的一个位置。

两大承接因素

是否能在这一轮出现?

但是大家注意,2019年那一轮,他实际上在2020年、2021年就接着上去了。

2019年年初,跟现在很像,一把起来,然后有个调整,

它调整完之后没有进入熊市,基本上是缓慢在震荡,2020年、2021年又上去了,那一轮是比较靠近一个长牛。

万得全A从2019年一直涨到2021年年底。

大家注意,那一轮有两个非常重要的承接因素。

第一,海外供应链被打断,中国出口快速扩张。

2021年全年出口增长30%,带来了一轮名义GDP的扩张。

第二,2021年,政策开始讲一个双碳的逻辑,

新能源车供应链在快速地投资上来。

这两个因素,应该是形成2021年那一轮长牛的非常重要的两大背景,一个带动名义GDP总量,另外一个带动结构。

所以,这一轮会不会形成更好的机会?

我觉得关键不在于启动因素,

启动因素跟那一轮一模一样,所以这一轮肯定是一个牛市格局,这肯定是没有错的。

但是关键在于,有没有类似于2020年-2021年那样的两大承接因素?

这还有待于再进一步地去观察确认。

消费类资产

处在广义底部的位置

但这一轮,我觉得是有两个潜在机会的。

第一,这一轮名义GDP也比较低。

如果明后年能把名义GDP重新拉到5%以上,那么它堪比2021年的总量扩张。

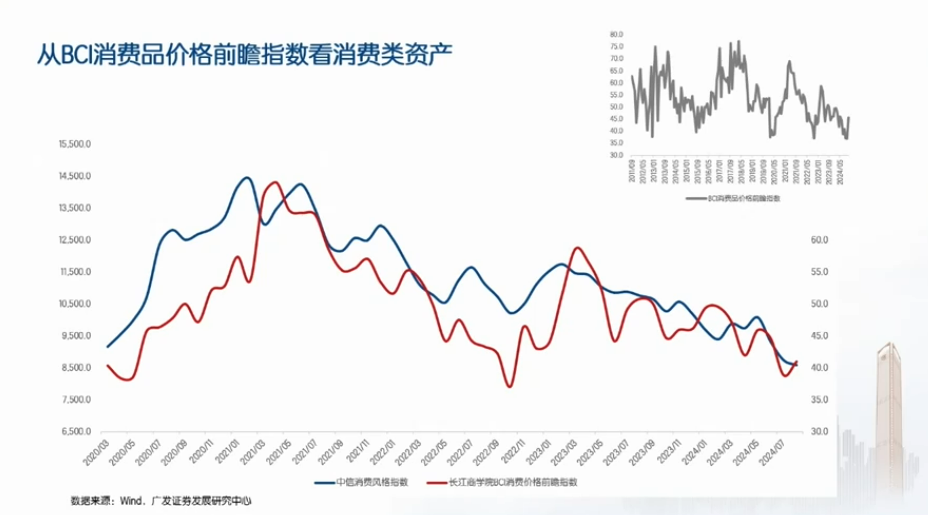

第二,这轮消费的位置比较低。

大家注意,从全球的经验来看,一个国家的消费复合增长率,基本上在名义GDP附近的水平,

我们早期其实也是这样子的,但是过去几年消费下来了。

过去五年,名义GDP大概在五点几,我们的消费只有三点几。

如果未来我们能够重新把消费拉回到名义GDP附近的水平,我觉得,它堪比2021年那一轮双碳经济。

所以,我的看法很简单,这一轮A股整个启动因素跟2019年很像,现在就是有待观察,它能不能形成2020年到2021年那样的两大接续因素。

如果明后年我们的名义GDP能够一定程度上起来,以及消费能够重新拉回到名义GDP附近的水平,

那么我理解,它会非常像那一轮的格局。

这涉及到最后一点,从自上而下的角度,战略性地提示消费类资产的一个位置。

大家可以看,长江商学院做的消费品价格前瞻指数,

它和消费股的股价,整个走势基本上是高度吻合的,市场是非常有效的。

这一轮从2021年到2024年,是连续四年消费的量价调整,到这个位置,已经到一个低位区域。

我们看右上角,我们把这个指标所有的数据都拉出来,它齐平于历史上所有的低位。

我们这一轮下调了存量房贷利率,明年可能继续会有宏观经济政策作用于消费,加上CPI周期可能已经处在谷底,我们理解,

消费类资产应该理论上处在广义底部的位置,赔率处在相对有利的一个位置。

还没有评论,来说两句吧...