南方财经全媒体记者 吴霜 上海报道

向平台模式转型、出海东南亚、发力科技,近两年头部助贷机构不断寻找着业务发展的新突破点,尤其是一些将贷款业务转向海外的机构表现亮眼。

近期,多家互金头部平台公布了三季度的数据,整体来看,多数机构营收和利润均有所上涨,但资产质量也都存在着不同程度的下滑。

具体来看,奇富、乐信、信也依旧稳坐行业前三的宝座。奇富科技净收入为43.70亿元,同比增长2.08%;乐信三季度总营收为36.62亿元,同比增长4.4%;信也科技净收入为32.76亿元,同比增长2.46%。

另外两家较小的助贷机构则将业务重心转向技术。三季度,宜人智科净收入为14.79亿元,同比增长12.8%;嘉银科技净收入为14.45亿元,较去年同期下降1.5%。

而在资产质量方面,不良贷款比例依旧处于上升区间。截至三季度末,奇富科技90天以上逾期率为2.72%,去年同期为1.82%;乐信为3.7%,去年同期为2.67%;信也科技为2.50%,去年同期为1.67%;宜人智科61-90天的逾期率为1.2%,去年同期为1.0%;嘉银科技90天至180天的逾期率为1.32%,去年同期为1.29%。

奇富、乐信主动缩规模

对于奇富、乐信两家头部机构来说,助贷所带来的收入依旧是第一大收入来源。

乐信在三季中指出,助贷业务所带来的收入为29.70亿元,同比上涨10.6%。主要是由于助贷相关的服务费有所提升,这抵消了担保收入和融资收入的下滑。

三季度,助贷相关的服务费收入大幅提升20.7%至15.33亿元,主要是由于助贷规模的增长和表外助贷业务的高转换率。而科技赋能业务收入3.84亿元,同比减少15.5%,主要原因是在分润模型下,由科技赋能业务所带来的贷款规模有所减少。

而奇富三季度贷款相关业务的收入为29.01亿元,较去年同期下滑5.54%。奇富科技首席财务官徐祚立,在业绩电话会中表示,主要原因是表内贷款和其他增值服务贡献增长,但表外贷款增幅下降。

具体来看,助贷及重资本业务收入为2.58亿元,同比大幅下滑46.14%,主要是由于重资本助贷规模的下滑。相反,融资业务,也就是在奇富科技平台上联合贷款和旗下福州小贷平台上的服务费和利息收入为17.44亿元,同比增长27.30%。

平台服务收入为14.69亿元,同比增长21.40%。其中,助贷和轻资产业务服务费收入为5.75亿元,同比下滑33.49%;而转介服务费是去年同期的三倍,增至7.63亿元,同比增长225.83%。

从规模来看,今年三季度,头部助贷机构均有所下滑。三季度,奇富科技助贷和发起贷款总额达到824.36亿元,同比减少14.9%。

乐信在财报中指出,其在宏观经济缓慢复苏的同时采取了较为谨慎的扩张态度。第三季度,发放贷款规模约为510亿元,同比下降19.5%。存续的贷款规模为1112亿元,季度环比下降3.4%,年度同比下降7.8%。

对于两家头部机构来说,存量客户是业务规模的主要贡献者。比如,奇富科技贷款的复购率为93.8%。但对于客户活跃度而言,存量客户过多并不是件好事,突破新的客群成为急需解决的关键问题。

三季度,乐信贷款产品的活跃用户为430万,同比下降了11.4%。此外,在线上的分期付款业务平台方面,乐信今年三季度GMV(总交易规模)为8.27亿元,同比下滑40.1%。这也导致线上分期业务收入的下滑。三季度该业务收入为3.08亿元,同比下降16.6%。

对于获客,奇富提出“从单一的贷款服务商升级为平台模式”的商业模式转型。奇富科技在电话会中表示,奇富科技将继续探索与金融机构的合作,以吸引其现有客群,利用其专有流量以及奇富的差异化定价和服务能力来扩大用户广度和深度。目前,已在该模式下与股份制银行、地方银行、民营银行、消费金融等不同类别的五家金融机构达成合作。

信也海外业务狂飙,嘉银跃跃欲试

同属头部助贷机构的信也科技已经在海外业务上玩得“风生水起”。在财报中,信也也将自己描述为“中国、印度尼西亚和菲律宾领先的金融科技平台”。

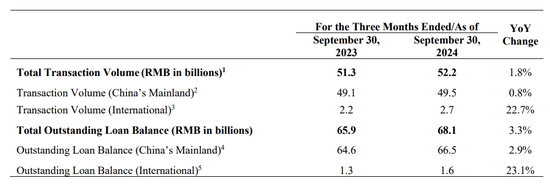

从三季报披露的数据来看,其三季度交易量已经达到522亿元,同比增长1.8%,虽然国内贡献了主要份额,但海外业务的增速不可忽视,同比增长22.7%;而从贷款额度来看,三季度未偿还贷款共计681亿元,同比增长3.3%。其中国内额度增长2.9%,海外市场额度增长23.1%。

此外,信也科技在海外的客户数量也在飞速增长中。截至2024年9月30日,海外市场,累计注册用户达到3240万,增长44.0%;累计借款人数达到630万,同比增长43.2%;第三季度新增借款人数量为67万,较2023年同期增长59.5%。

从收入来看,第三季度,信也科技国际业务收入为6.36亿元与2023年同期相比增长8.7%,占第三季度总收入的19.4%。

而嘉银金科也在业绩电话会中阐述了其对海外市场的期待。嘉银金科表示,从海外市场来看,自营业务需求持续上升,海外业务新增用户数快速增长。在印尼,自营业务新增用户数、本地业务合作伙伴数、新增注册用户数大幅增长。尽管印尼市场竞争激烈,龙头企业凭借技术支持、品牌影响力等优势占据了较大的市场规模,但整体市场需求依然强劲,尤其在习惯信贷服务的人群中,仍有广泛的业务增长空间。

同时,嘉银金科方面提及,在墨西哥,当地对金融APP价格政策的监控正在进行中,成熟的监控环境会让整个行业走向更加和谐和长远的发展。

宜人智科“重金获客”

宜人智科的收入来源包括信贷、保险收入和生活方式业务。

三季度,宜人智科发放贷款总额达到134亿元,同比增长36.73%;未偿还贷款余额达到228亿元,同比增长50.99%。在收入方面,三季度金融服务业务收入为8.36亿元,同比增长25.2%,归因于小额循环贷款产品的需求持续增长。

在客户方面,宜人智科在财报中表示,重点转向增加现有优质借款人的复购率。

而保险业务三季度受费率下滑影响较大,三季度服务的保险客户数量为8.23万⼈,环比减少7.3%。保险经纪业务收入为8550万元,同比下降67.7%。下降的主要原因是新法规要求的产品修改,以及全行业佣金的减少导致的人寿保险销售额下降。

生活方式也就是其电商业务,三季度收入为5.57亿元同比增长47.4%。同比增加主要归因于服务和产品在不断扩大的付费客户群中的渗透率持续增长。

值得注意的是,宜人智科加强了在获客方面的投入,三季度的销售和营销费用为3.36亿元,而2023年同期为1.957亿元。在财报中,其解释到,增长的主要原因是金融服务部门的快速增长,以及加强营销力度,旨在吸引新的高质量客户并优化客户结构。

还没有评论,来说两句吧...