来源:金十数据

贝莱德固定收益全球宏观策略主管指出,根据核心PCE调整后,美联储的“实际”政策利率仍具限制性。

根据贝莱德固定收益全球宏观策略主管Russ Brownback的观点,即使周五公布的美国就业报告“相当强劲” ,也可能不会阻止美联储在本月降息,因为美联储的政策利率仍然具有限制性。

Brownback通过电话表示:“普遍共识是,周五的非农数据将强劲反弹。10月份的数据受到了恶劣天气和罢工的影响。”他指的是飓风和工人罢工造成的就业中断。

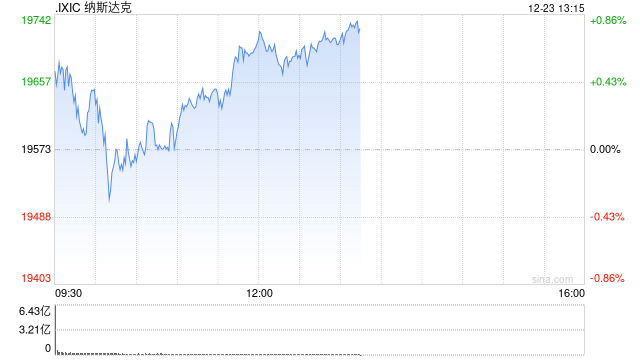

尽管有证据表明经济持续增长、通胀仍然有些粘性,美股也接近历史高点,但周四上午的交易员们预计,美联储很有可能在本月晚些时候决定将其基准利率从目前的4.5%至4.75%的区间下调25个基点。

Brownback表示,降息的一个理由可能是,根据核心PCE调整后,美联储的“实际”政策利率目前高于2023年7月,当时美联储为了抑制高通胀而进行了最后一次加息。

他表示,2023年7月“通胀问题要严重得多”,因此目前的实际政策利率可能被视为“过度限制性”,这可能使美联储有一定的空间继续降息。美联储在9月份开始了降息周期,在通胀从2022年的峰值显著下降后,开始重新调整其货币政策。

根据CME FedWatch的最新数据,美联储在12月的政策会议上降息25个基点的可能性为74%。展望未来,交易员们预计美联储的降息周期可能导致其基准利率到2025年12月降至约3.75%至4%。

Brownback认为,考虑到通胀仍高于美联储2%的目标,采取“略微限制性的政策立场非常合适”。

当地时间周三,鲍威尔表示:“通胀方面我们还没有完全到位。”但他表示,美国经济“状况非常好”,而且“我们现在正走在将利率回落到更中性水平的道路上”。

鲍威尔还表示,鉴于美国经济“强劲”,在努力寻找中性利率的过程中,“我们可以谨慎一些”。

Brownback表示,除非出现一些外部冲击,“否则我不预计10年期美债收益率近期约4.2%的交易水平会有大幅偏离”。

Yardeni Research在12月3日的一份报告中表示:“我们预计本周11月的劳动力市场指标将出现上行惊喜。”如果11月的其他经济报告也在美联储本月的政策会议之前好于预期,“那么花旗经济意外指数应该会继续上升,10年期美债收益率也应该会上升。”

Yardeni表示:“我们全年都认为,劳动力市场正在从疫情期间不可持续的招聘速度恢复正常。现在,我们对就业前景更加乐观”,该公司预计,特朗普当选引发的“动物精神”将“很快体现在更多的职位空缺和更快的招聘速度上”。

Brownback说:“今年失业率略微上升了一点,但这是因为进入劳动力市场的人比企业提供的职位多”,而不是因为裁员“大幅”增加。

还没有评论,来说两句吧...