本文源自:期货日报

据央视新闻消息,美国商务部日前宣布,拟对相关国家光伏产品征收最高约271%反倾销税。根据美国商务部经调查作出的初步裁定,拟征收的反倾销税涉及从柬埔寨、马来西亚、泰国和越南进口的晶体硅光伏电池及其模块,具体税率取决于不同公司。美国商务部预计将于2025年4月18日对进口自柬埔寨、马来西亚、泰国和越南的涉案产品作出反倾销终裁。

据期货日报记者了解,因距离较近、人文环境相近、投资成本低、供应链便利性较高等因素,众多中国光伏企业在东南亚地区布局海外产能。此次事件亦涉及晶科能源、天合光能、晶澳科技等多家中国光伏龙头企业位于相应国家的子公司。

作为光伏产业的重要环节,此次反倾销税率初裁结果对我国多晶硅出口影响如何?

据了解,我国多晶硅的直接出口量较少。数据显示,2024年1—10月多晶硅出口量合计3万吨,仅占多晶硅总产量的2%左右。“多晶硅主要在国内加工成硅片后再出口到东南亚,供中国企业在东南亚的电池片生产基地使用。”东证期货有色金属首席分析师孙伟东表示,受“双反”调查影响,今年5月起东南亚电池片生产基地的开工率逐步下降,导致我国出口到东南亚的硅片数量骤减。数据显示,5月硅片总出口量为3.7亿片,环比下降28%,其中出口到东南亚四国2亿片,环比下降43%。10月中国硅片总出口量3.3亿片,其中出口到东南亚四国0.87亿片,较5月下降57%。

“显然,‘双反’政策导致对中国光伏电池和组件的需求减少,进而通过硅片向上传导,导致多晶硅和工业硅的需求减少。”孙伟东解释称,尽管从基本面来看,反倾销税率初裁结果利空多晶硅和工业硅价格,但考虑到从今年5月起,市场就已经开始逐步消化“双反”调查造成的负面影响,而11月底美国公布的反倾销税率也基本符合市场预期。因此,“双反”调查产生的边际影响较小。中信建投期货分析师王彦青也表示,我国多晶硅产量大多被国内需求消化,出口占需求比例约2%,即便短期内东南亚光伏需求降低,对需求总量的影响也十分有限。

据了解,美国对于东南亚四国光伏电池/组件的“双反”调查(反倾销、反补贴)始于2022年。2022年3月,拜登政府对柬埔寨、马来西亚、泰国、越南四国进口的光伏电池/组件提起反规避调查。2023年8月,反规避调查终裁出炉,东南亚四国出口的电池/组件面临最高254.19%的“双反”税。但由于美国本土和其他国家产能不足,因此美国政府提供2022年6月至2024年6月的两年豁免期。2024年4月美国太阳能制造贸易联盟委员会向美国商务部提交“双反”调查申请。次月,美国针对东南亚四国开启新一轮“双反”调查。

广发期货分析师纪元菲也认为,从目前的税率设定上可以看出,本次反倾销税主要对中国光伏龙头企业在相应国家的子公司加收较高的关税,未来马来西亚和泰国出口组件没有价格优势,预计出口量将减少,但美国本土高效电池产能仍有一定缺口,在建产能未投产,因此电池片出口仍有一定空间,整体影响或较为有限。

不过,王彦青表示,未来多晶硅出口结构或将转变。受“双反”调查影响,东南亚当地产能或不同程度下降,从而拖累当地对多晶硅的需求;另一方面,欧洲市场维持需求韧性,同时中东、印度等新兴市场光伏产能建设稳步推进,或将贡献增量出口需求。两方面因素共同作用下,多晶硅出口结构或将由以东南亚为主转为以欧洲及新兴市场为主。纪元菲也认为,此次事件后,东南亚四国部分产能或向除柬埔寨、马来西亚、泰国和越南外的东南亚国家转移。比如天合光能将印度尼西亚视作其建设海外产能的新阵地。

价格方面,国信期货分析师李祥英认为,“双反”调查落地后,对多晶硅来说,短期下游需求将进一步被压缩,或利空多晶硅价格。但考虑到当前多晶硅企业已经亏损严重,市场需求低迷叠加库存高企,现货价格被迫下调,企业减产规模逐步扩大,产量已经低于去年同期水平,整体影响或较为有限。据中国有色金属工业协会硅业分会数据,截至上周,n型复投料成交均价为4.07万元/吨;n型颗粒硅成交均价为3.7万元/吨。硅业分会表示,11月大厂各基地开始集中减产,由于包装入库环节与实际产线存在一定的时间差,因此预计12月减产幅度更大。随着龙头企业逐步减产,供应量预计将下滑10%以上,现货价格仍有下探可能。

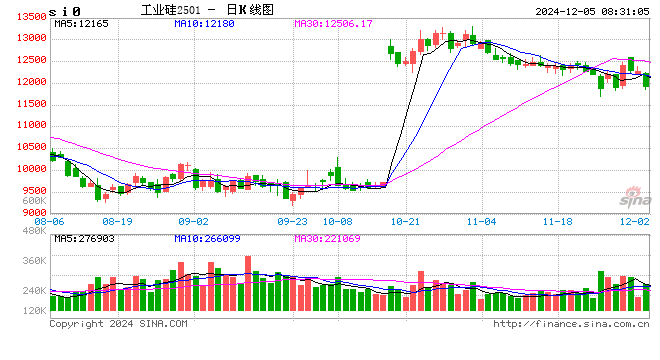

对于上游原材料工业硅来说,虽然“双反”调查对其影响不大,但多晶硅整体需求下降同样利空工业硅价格。从盘面上来看,当前工业硅期货处于震荡下行态势。12月4日,工业硅期货主力合约下跌3.13%至11930元/吨。

展望后市,李祥英认为,虽然近期有北方工业硅大厂减产,但难以扭转当前供过于求的市场格局,后期工业硅期货价格或维持低位震荡态势。“虽然12月工业硅龙头企业的生产计划仍有较高的不确定性,但可以确定的是,工业硅库存高企,显性社库和厂库接近80万吨。”孙伟东认为,当前工业硅潜在供给较为充裕,加之下游多晶硅企业仍处于亏损和减产状态,在市场供过于求格局不变的情况下,预计工业硅价格上涨幅度有限。

还没有评论,来说两句吧...