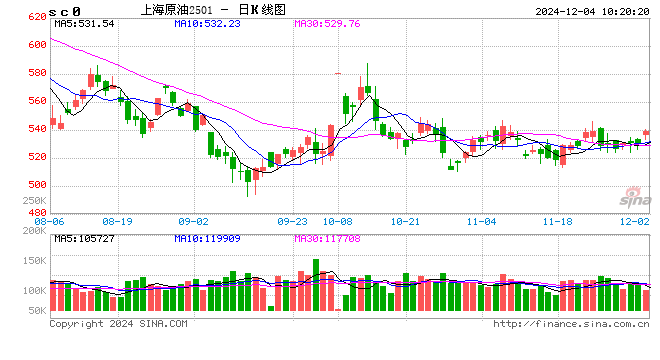

原油:

周二油价大幅反弹,其中WTI 1月合约收盘上涨1.84美元至69.94美元/桶,涨幅2.70%。布伦特2月合约收盘上涨1.79美元至73.62美元/桶,涨幅2.49%。SC2501以538.9元/桶收盘,上涨8.7元/桶,涨幅为1.64%。以色列与黎巴嫩真主党达成的停火协议并未得到切实遵守。黎巴嫩卫生部12月2日指认以军当天袭击黎境内目标,导致至少11人死亡。以方称,袭击是对真主党违反停火协议作出的回应。OPEC+可能在周四的会议上将其最近一轮石油减产行动延长至第一季度末,以为油市提供更多支持。OPEC11月原油产量连续第二个月增加,因利比亚产量继续从政治纷争中复苏,其曾导致该国最大的油田关闭。调查OPEC 11月原油日均产量为2702万桶,较上个月增加12万桶。API公布的数据显示,上周美国原油和成品油库存上升。在截至11月29日的一周里,原油库存增加120万桶,汽油库存增加460万桶,馏分油库存增加100万桶。油价预计将延续震荡运行。

燃料油:

周二,上期所燃料油主力合约FU2503收跌1.04%,报3125元/吨;低硫燃料油主力合约LU2502收涨0.31%,报3869元/吨。近期有大批来自中东和委内瑞拉的高硫货物抵达新加坡,将维持市场供应充足的局面。贸易商表示,部分中国地炼购买了一些12月抵达的高硫燃料油作为炼油原料,但由于炼油利润不佳以及出口退税减少,整体购买力度不大。从基本面看,低硫燃料油市场继续承压下行,高硫燃料油市场暂时维持平稳运行。低硫方面,随着套利船货陆续运抵,低硫燃料油市场供应不断增加,但下游消化能力有限,亚洲低硫燃料油市场暂时低迷。高硫方面,当前高硫市场表现依然偏强,但随着冬季临近,需求逐渐下滑,尽管消费税调整政策尚未执行,但落地预期仍存,后期炼厂进料需求或受到抑制;套利窗口打开,供应也有增加预期,当前高硫估值偏高位,可考虑做空FU对SC裂解价差。

沥青:

周二,上期所沥青主力合约BU2501收跌0.48%,报3555元/吨。供应端,近几周沥青的供应有所增加,不过由于炼厂利润仍处于亏损状态,实际生产积极性不高,从公布的12月地炼排产来看,计划排产小幅下滑,供应压力不明显;需求端,北方陆续转为备货入库需求;南方地区保持赶工状态,需求存一定支撑,社会库去库明显,整体商业库存处于近几年最低水平。尽管12月受降温影响各地项目开工终端需求预计逐步减弱,但是冬储需求之下预计沥青价格暂时以企稳为主,需要关注成本端油价的波动情况。

橡胶:

周二,截至日盘收盘沪胶主力RU2505上涨555元/吨至18765元/吨,NR主力上涨480元/吨至15190元/吨,丁二烯橡胶BR主力上涨285元/吨至13650元/吨。昨日上海全乳胶17600(+450),全乳-RU2505价差-895(+220),人民币混合17200(+550),人混-RU2505价差-1295(+320),BR9000齐鲁现货13700(+100),BR9000-BR主力210(+105)。11月29日当周,青岛地区天然橡胶一般贸易库库存为24.22万吨,较上期减少0.30万吨,跌幅1.22%。11月29日当周,天然橡胶青岛保税区区内库存为5.19万吨,较上期减少0.19万吨,跌幅3.57%。合计库存29.41万吨,较上期减少0.49万吨。欧盟理事会与议会就推迟实施《欧盟零毁林法案》(EUDR)的谈判已进入第二轮。在这之前欧盟理事会不愿支持欧洲议会修改EUDR法规内容的呼吁,在11月中旬开始的三方谈判中没有达成协议,其第二轮会议安排在12月3日举行。就第一次会议而言,第二轮达成协议的可能性大幅提高。第二轮达成的妥协或不再坚持立即为生产国引入零风险类别的要求。一位发言人证实,欧盟理事会将以最初的立场进行谈判,即只推迟开始适用,不对法律进行任何其他修改。EUDR法案或有不再推迟可能引发市场扰动,最终会议结果大概率可达成共识,另外泰国南部地区未来两周仍然受到降雨影响,全球供应收紧叠加降雨影响未散,助推胶价日内冲高。

聚酯:

TA501昨日收盘在4802元/吨,收跌0.08%;现货报盘贴水01合约61元/吨。EG2501昨日收盘在4662元/吨,收跌0.72%,基差减少19元/吨至34元/吨,现货报价4704元/吨。PX期货主力合约501收盘在6696元/吨,收涨0.15%。现货商谈价格为814美元/吨,折人民币价格6755元/吨,基差收窄22元/吨至63元/吨。江浙涤丝产销整体偏弱,个别尚可,平均产销估算在4成左右。萧山一套50万吨聚酯新装置已于近期开车,装置主要配套生产长丝和切片。12月2日-12月8日,主港计划乙二醇到货总数约为9.5万吨。PTA装置负荷抬升,供应充裕,但下游聚酯需求存下滑预期,涤丝产销出现阶段性放量,终端开工负荷转弱明显,且PTA库存水平累库,价格上方承压。乙二醇12月油制和煤制装置恢复计划仍在,预计供应只增不减,下游需求偏弱预期,显性库存累库,预计乙二醇价格承压震荡。

甲醇:

周二,太仓现货价格2510元/吨,内蒙古北线价格在2135元/吨,CFR中国价格在290-295美元/吨,CFR东南亚价格在345-350美元/吨。下游方面,山东地区甲醛价格1095元/吨,江苏地区醋酸价格2640-2720元/吨,山东地区MTBE价格5485元/吨。供应方面,虽然国内产量仍是近5年最高水平,但后续预计将环比走弱,进口方面受伊朗冬季限气影响,也有下降预期,总供应水平预计较之前会有所下降。需求方面,MTO开工维持在高位水平,传统下游利润被压缩之后开工没有明显下降,预计12月也不会大幅度下滑,总需求预计仍能提供支撑。整体来看,12月供应有下降预期,需求保持稳定,库存将逐步下降,外加转口贸易的增加,预计甲醇12月价格震荡偏强,但下游利润目前难有好转,甲醇价格上行过多可能会导致下游开工的下降,因此长期来看上方空间有限。

聚烯烃:

周二,华东拉丝主流在7510-7620元/吨;利润端,油制PP毛利-285.03元/吨,煤制PP生产毛利139元/吨,甲醇制PP生产毛利-866元/吨,丙烷脱氢制PP生产毛利-762.42元/吨,外采丙烯制PP生产毛利-210.42元/吨。PE方面,HDPE主流价格在8300元/吨,较上一工作日持平;LDPE主流价格10800元/吨,较上一工作日持平;LLDPE主流价格8730元/吨,较上一工作日上涨30元/吨;利润端,油制聚乙烯市场毛利为759元/吨;煤制聚乙烯市场毛利为1627元/吨。11月LLDPE由于前期炼厂集中检修导致现货供应有些紧张,社会库存快速下降,期现货价格同步上行。12月是消费淡季,需求支撑有限,并且PE方面供应有增加预期,PP供应又相对充足,整体来看聚烯烃基本面12月份相对偏弱,LLDPE现货紧张的局面将有所缓解,PP则是维持震荡偏弱的表现,策略上可以关注做空L-P价差。

聚氯乙烯:

周二,华东PVC市场价格偏弱调整,电石法5型料5000-5130元/吨,乙烯料主流参考5250-5550元/吨左右;华北PVC市场价格下调,电石法5型料主流参考5000-5090元/吨左右,乙烯料主流参考5200-5520元/吨;华南PVC市场价格偏弱调整,电石法5型料主流参考5150-5220元/吨左右,乙烯料主流报价在5200-5380元/吨。供应端,12月检修计划稀少,因此产量短期下降概率不大,反而会继续维持在高位水平;需求端,从水泥发运率和螺纹钢表观需求的数据来看,房地产施工将继续走弱,这样会对PVC下游管材和型材的需求有所拖累,同时印度BIS认证的年底到期,在政策落地之前,出口会相对谨慎,总需求会有所走弱,因此社会库存压力增加。,整体来看,PVC基本面长期偏弱,但12月份中央政治局会议以及中央经济工作会议将召开,届时可能会对远期价格形成一定影响,需要警惕由此带来的脉冲式的行情。

尿素:

周二尿素现货市场维持稳定,主流地区价格无明显变化,山东临沂市场价格维持在1800元/吨附近。基本面来看,供应下降逐步兑现,行业日产量昨日波动至18.66万吨。需求端较为谨慎,中下游逢低适量采购,但对高价仍有抵触。短期尿素市场驱动有限,后期随着气头企业开工进一步下降,供应端支撑将持续加强。但考虑到当前库存压力仍偏高、下游采购情绪不稳,盘面趋势性行情仍需更多驱动。在更多利好兑现以前预计尿素期货盘面继续以宽幅波动为主,关注市场成交情况、今日出炉的库存数据。

纯碱:

周二纯碱现货市场继续以稳定为主,但贸易商报价环节重碱价格多下调10~90元/吨不等。供应端小幅提升,部分检修装置复产,行业开工率昨日提升至87.48%。需求端按需跟进,部分低端价格成交尚可。当前纯碱库存压力高、新增驱动不足,考虑到市场对本月重要会议增量政策仍存预期,期货盘面行存在情绪层面支撑。短期建议继续以窄幅波动思路为主,后期关注政策导向。

玻璃:

周二玻璃现货市场价格继续小幅上调2元/吨至1369元/吨。近期玻璃现货市场成交维持较好,各地区产销围绕100%附近波动,后期高成交持续度仍有待观察。供应暂时维持稳定,日熔量维持在15.91万吨左右。玻璃供需层面变化幅度有限,短期市场缺乏新增驱动。市场对本月重要会议增量政策预期仍存,届时玻璃期价或受到提振。关注政策导向、玻璃现货成交情况。

还没有评论,来说两句吧...