在偿二代二期等因素的作用下,今年保险公司迎来发债热,已发行规模近千亿。

11月28日,中国人保发布公告,该集团子公司人保财险于2024年11月28日成功在全国银行间债券市场发行120亿元资本补充债券。本次发行的资本补充债券期限为10年,首五年票面年利率为2.33%,在第五年末人保财险具有赎回权。若人保财险不行使赎回权,资本补充债券后五年票面年利率为3.33%。

人保财险表示,本次资本补充债券成功发行将进一步增强人保财险的资本实力,为实现高质量发展提供有力的资本保障,助力人保财险更好地履行央企责任和服务国家发展大局。

同样在11月,华泰人寿公告,公司债券“24华泰人寿资本补充债01 ”完成发行,债券期限为10年期,固定利率债券,在第5年末附有条件的发行人赎回权。该笔债券发行总额为8亿元,票面利率2.9%,债券起息日为2024年11月25日。

华泰人寿表示,债券募集资金将用于补充华泰人寿资本,提高偿付能力,为业务的持续稳定发展创造条件。

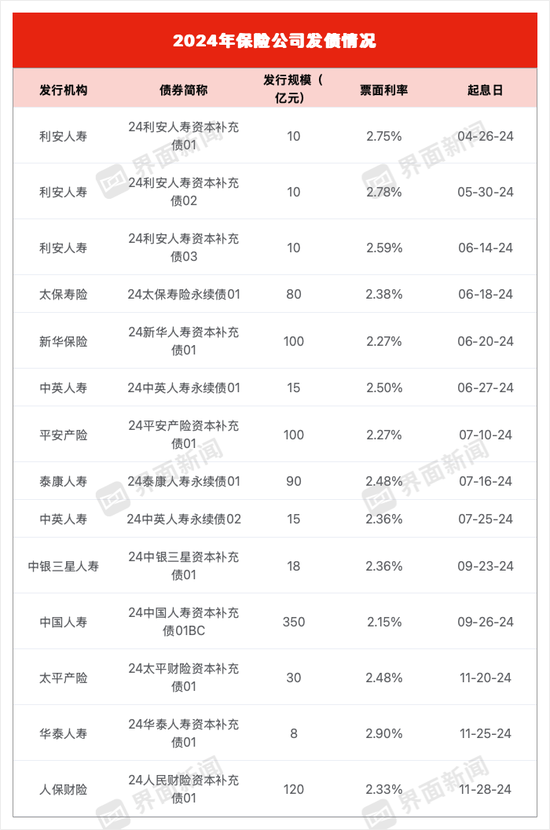

据界面新闻统计,年内人保财险、华泰人寿、太平财险、中国人寿等11家公司共发行了14笔规模总计为956亿元的债券。

在这14笔发债中,共有人保财险、中国人寿、新华保险和平安产险4家险企发债规模在百亿以上。中国人寿在9月发行的350亿元资本补充债券,票面利率为2.15%。该资本补充债不仅刷新了年内保险公司单笔发行的最高规模纪录,还创下年内保险公司债券发行的最低票面利率纪录。

随着市场利率的持续下行,险企发行债券的票面利率也在下降,进一步降低了险企融资成本。除了中国人寿2.15%的利率外,新华保险和平安产险的利率也低至2.27%。

国泰君安非银分析师刘欣琦认为,保险公司主要以股权融资和债权融资两大方式补充资本,受制于寿险业务转型进度,近几年行业增长承压,不利于权益资产定价和获取回报,因此保险公司通过股权融资补充资本的难度较大。相比之下,债权融资具有约束少、发行周期短、发行成本低等优势,在监管政策放开的背景下,预计保险公司的债权融资需求将大幅提升。

自偿二代二期实施后,以寿险为主要代表的保险公司纷纷面临偿付能力吃紧。普华永道中国金融行业管理咨询合伙人周瑾向界面新闻表示,偿二代二期规则进一步夯实保险公司的资本,一方面对实际资本的认可标准更加严格和审慎,另一方面对最低资本的因子进行更新以客观反映不断上升的风险状况。因此,对于很多寿险公司而言,规则切换会带来偿付能力充足率(尤其是核心偿付能力充足率)不同程度的下降。

目前保险公司补充资本,主要依靠内源性资本补充和外生性资本补充。内源性资本补充,主要来自于累积留存的利润。不过对于成立时间不长、盈利能力不佳的保险公司,这条路并不容易。外生性资本补充则主要靠发债和增资,保险资本补充债用于补充附属资本,可提高综合偿付能力充足率;而保险永续债用于补充核心二级资本,可以提高核心偿付能力充足率。

中债资信指出,保险公司永续债与保险公司资本补充债券的主要区别在于偿付顺序、到期期限、利率规则、附加条款等方面。对比来看,保险公司永续债次级属性明显更强,更适合信用情况较好的国有大型保险公司,而部分偿付能力承压的中小保险公司预计永续债发行存在一定困难。

因此,逆周期监管和调整偿付能力因子在近年受到业内关注。金融监管总局局长李云泽曾在第十五届陆家嘴论坛上提到,金融监管总局针对行业共性问题,引导调整保险产品预定利率,优化偿付能力风险因子,取得积极成效。李云泽透露,未来将强化逆周期监管,完善偿付能力和准备金规制,拓宽资本补充渠道。

还没有评论,来说两句吧...