来源:湖畔新言

一、2024年甲醇市场价格回顾

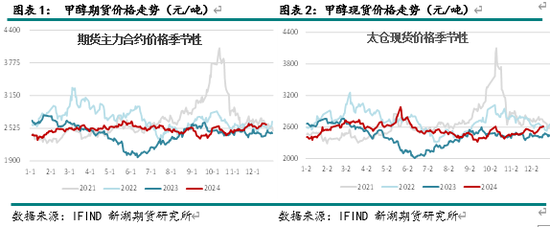

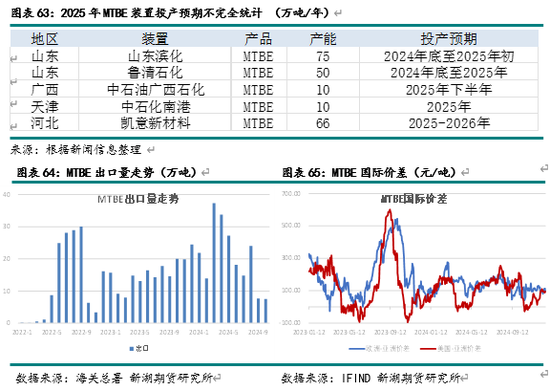

2024年甲醇期货主力价格波动区间在2292-2696元/吨附近,江苏太仓现货价格波动区间在2340-2980元/吨附近,浙江宁波现货价格在2450-2970元/吨附近,广东现货价格波动区间在2340-2760元/吨附近,山东现货价格波动区间在2120-2700元/吨附近,河南现货价格波动区间在2080-2590元/吨附近,河北现货价格波动区间在2070-2630元/吨,内蒙古现货价格波动区间在1880-2440元/吨附近。

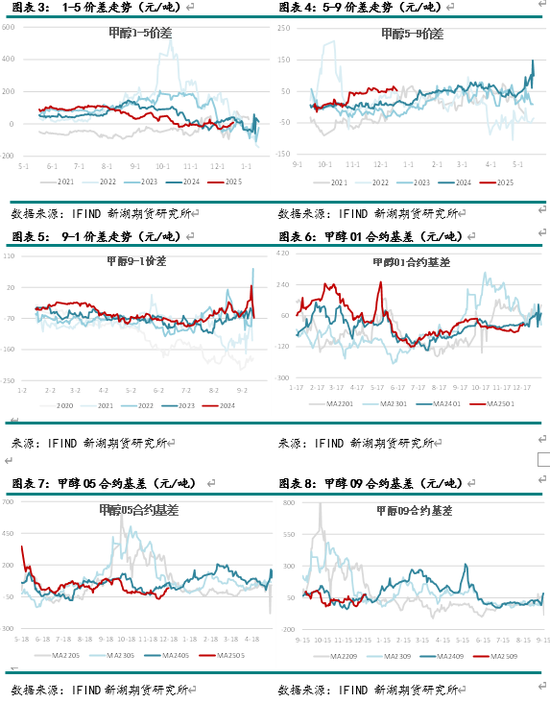

一季度市场价格先跌后涨。1月上中旬到港较多,下游烯烃装置有检修,港口库存维持,期货主力自2400元/吨以上下跌至2300元/吨附近。1月中下旬后,外盘伊朗地区装置限气停车影响开始显现,前期检修的烯烃装置重启,港口库存去化,对甲醇价格形成支撑。

二季度市场价格震荡调整后再度推升。国内外上游检修增加,进口量同比偏低,下游烯烃利润走差但尚未出现大面积降负或停车,港口库存降至同期低位,宏观情绪较为乐观,市场价格涨至年内高点,基差大幅走强。

三季度市场价格下跌为主。6-7月甲醇市场国内上游开工下滑,但国外装置趋于稳定,开工回升,进口略有增加,下游方面,因利润亏损或有检修计划,港口多套外采烯烃降负或停车,港口库存开始累积。原料端煤炭价格在其旺季期间表现一般,支撑不足,加之宏观情绪转向,价格连续下跌,并在8月加速,9月初跌至年内低点。

四季度初市场价格位于偏低位置,在刺激政策以及进口下降预期的带动下,价格开始反弹。9月底,央行和证监会发布一系列重磅政策,证券以及期货市场氛围改善,甲醇等期货价格也受到宏观情绪提振上涨。10月价格曾有回调,不过进入11月后,伊朗市场传出提前限气消息,中东开工较往年提前降低,进口下调,价格再度拉升至2500元/吨以上。

二、2024年甲醇市场供求回顾

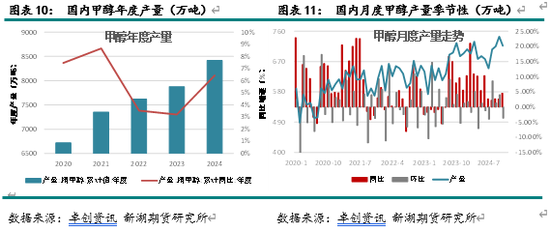

1、2024年国内产量维持增长

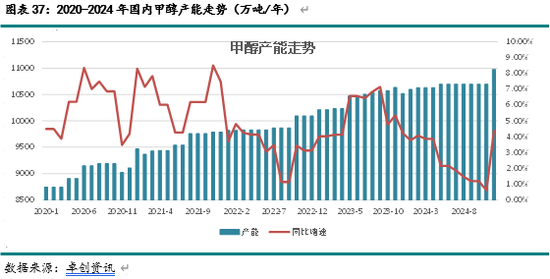

2024年全年甲醇产量预计将达到8417万吨,同比增长6%,增速高于2023年水平。产量的增加主要来源现有装置开工的提升,截至11月底,年内上游平均开工约72%,高于2023年全年69%的水平。

新产能投放对产量增幅贡献相对2023年减少,年内新增产能约440万吨,且其中产能较大的装置投放时间集中在年底。新装置主要分布在西北、华北和华中地区,其中宝丰内蒙一期投产的部分装置规模最大,产能为280万吨/年,于2024年11月试车。

从年内变化来看,下半年产量水平高于上半年,年内产量高点出现在10月,但上半年同比增速更高。宁夏宝丰三期240万吨/年装置2023年4月投放后在下半年提升负荷,形成稳定产量,因此2023年三季度至2024年一季度甲醇同比增速一直在10-20%附近的高位。与此同时,上游煤价处于偏低区间,西北生产利润较好,河南和山东等地区亏损情况有所改善,2024年中以及年底,利润一度都曾修复至100元/吨附近。

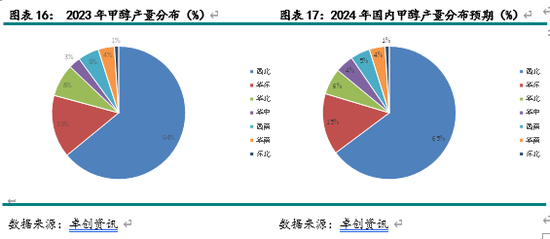

从地区分布来看,近年来新装置之中西北地区占比较高,区域产量占比上升至65%,华北地区受环保和利润因素影响较大,开工不稳定,占比下滑至6%,华东、华中、西南和华南地区占比小幅上升或维持稳定。

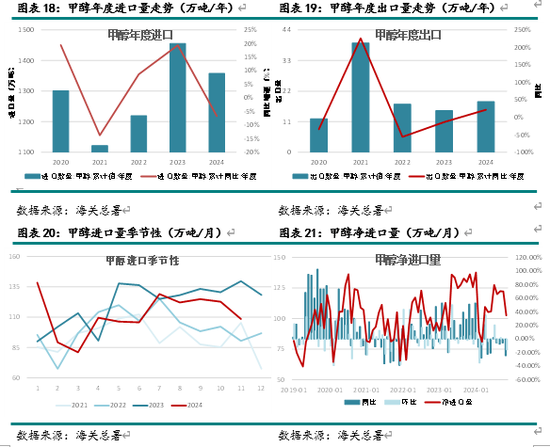

2、进口量大幅下滑

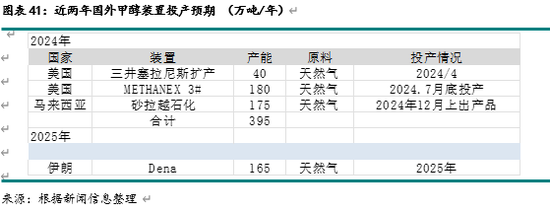

2024年国际甲醇新装置投放产能接近400万吨/年,其中三井塞拉尼斯40万吨/年扩产产能在上半年投放;梅塞尼斯3号180万吨/年新装置在7月附近投入运行,但投产后负荷一直不稳定;175万吨/年的马来西亚砂拉越石化于2024年底出产品。总体来看,投产产能较高,但投放时间集中在下半年且投放后不稳定,实际新增供应小于2023年水平。

2024年我国港口进口利润表现一般,全年波动区间以同期中低位置为主,且中国CFR价格通常贴水周边国家价格,对东南亚贴水达到50美元/吨以上,转口套利窗口打开,对进口不利。

国际新装置投放有限以及价差不利的背景下,2024年甲醇进口量同比下滑,2024年1至11月累计进口甲醇为1238万吨,同比下降6.7%,如加上12月的估算进口量,全年累计进口量预计为1258万吨,较2023年减少7%。年内进口高点在1月份,2-3月进口大幅减少,二三季度回升但幅度有限。伊朗是我国进口甲醇的最大来源国,占比达到56%。

3、烯烃利润持续亏损 需求低速增长

下游的港口烯烃企业仍面临亏损困境,甲醇制烯烃利润在2024年二季度曾出现大幅亏损,下半年虽有改善,但仍未能给企业带来较高的盈利。内地烯烃利润相对好于港口,CTO装置利润一直处于高位,不过内地的外采装置利润也在上半年有过亏损。

2024年1-11月煤及甲醇制烯烃产量约1322万吨,全年产量预计在1450万吨左右,同比增速达到5%左右。

分时间段来看,一季度烯烃产量同比增速最高,二季度港口及内地外购甲醇制烯烃利润大幅亏损给企业经营带来压力,烯烃产量不断下降,叠加二季度末的季节性检修因素,产量跌至低谷,7月当月同比降幅为15%。8月利润改善,加之计划检修减少,烯烃产量开始回升,10-11月烯烃产量重新回到120万吨/月以上,虽然年底宝丰内蒙一期部分新装置开始试车,但利润再次下降,港口多套装置传出检修消息,12月产量或有回落。

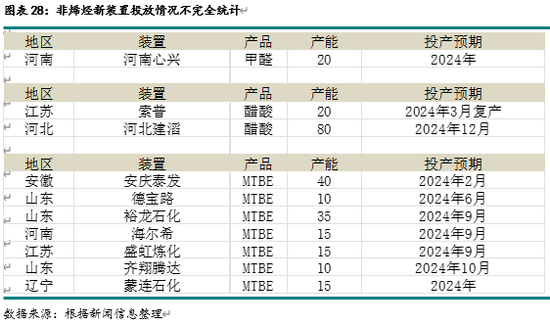

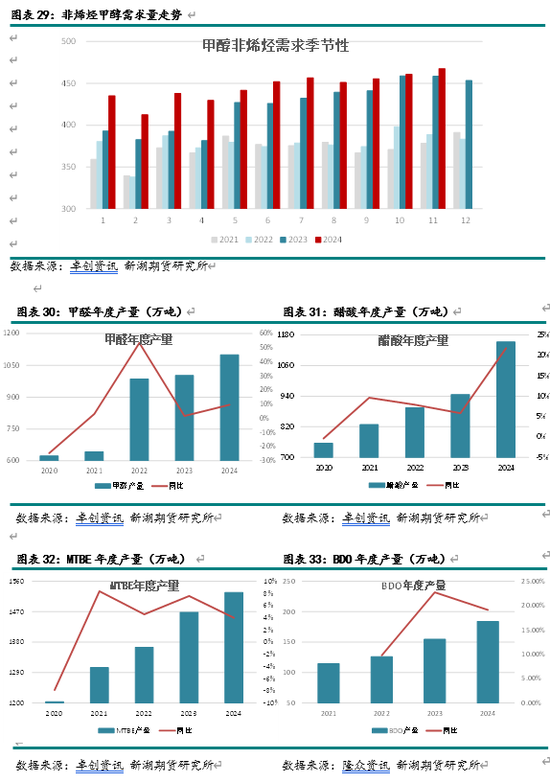

4、非烯烃行业中BDO、醋酸和MTBE迅速扩张

上一节提及的烯烃行业在2024年期间仅投放一套新装置,为年底试车的宝丰内蒙一期280万吨/年甲醇配套105万吨/年烯烃部分,而非烯烃行业投放装置数量较多,集中在BDO(2024年BDO装置投放情况见下文)、醋酸和MTBE等三个产业链,三者的产量及对甲醇需求的增速也是非烯烃下游行业中最高的。

在BDO、醋酸和MTBE行业高增长的带动下,非烯烃需求整体大幅增长,月度数据呈现持续走高之势,2024年1-11月累计需求达到4900万吨,同比增长5%。分行业来看,2024年甲醛、醋酸、MTBE和BDO的预估产量均达到高位,分别1100万吨(同比+10%),1153万吨(同比+22%),1527万吨(同比+4%)和285万吨(同比+19%)。

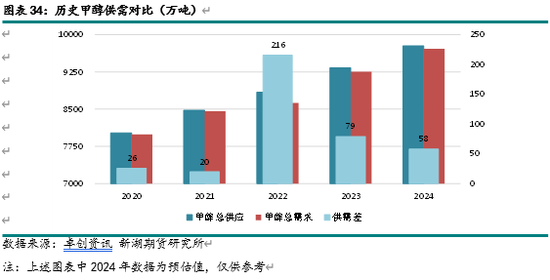

5、2024年甲醇供应高于需求 港口库存累积更为显著

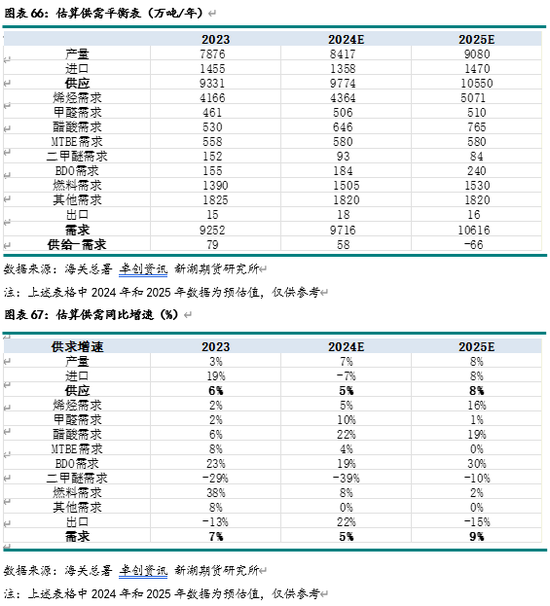

2024年甲醇市场总供应约9774万吨,总需求约9716万吨,供应高于需求。供应和需求增速均在5%左右,低于2023年水平。

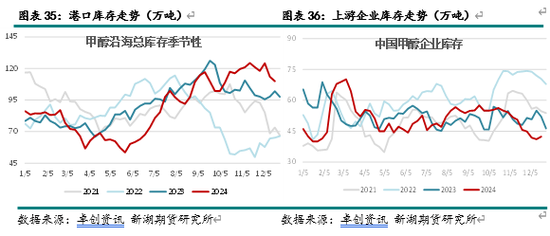

截至2024年12月中下旬,甲醇港口和内地库存走势分化,其中港口库存(含沿海贸易商和部分下游企业)相对2023年底累积12万吨左右,不完全样本的企业库存去化5万吨左右。甲醇市场总库存走势预计为上升。

三、2025年甲醇市场预期

1、国内上游新产能仍集中在配套端

2024年底,中国甲醇产能规模接近1.1亿吨,产能同比增速在4%以上,绝对水平和增速均相对2023年底有提升,2025年待投装置产能较2024年进一步增长,预计产能增速将继续提升。

按不完全统计,2025年待投产装置产能预计在600万吨以上,原料来源以煤炭、焦炉气和二氧化碳为主。

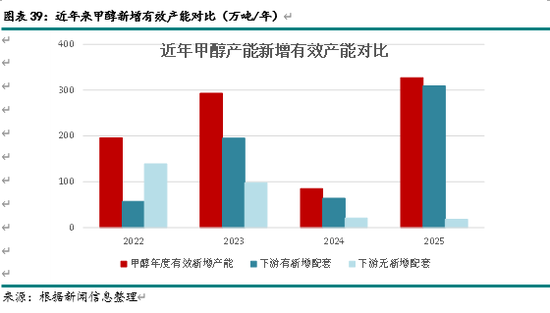

规模较大的装置主要有宝丰内蒙一期和中泰新材料,大部分装置投产时间有概率在年中或以前,实际有效新增产能较高,在300万吨/年以上,高于2023年水平,和2021年接近。

从下游新增配套来看,新装置大部分有配套的烯烃或BDO装置下游,因此2025年外销供应新增极少。

分区域来看,新投产装置集中在西北地区,内蒙古、新疆和宁夏装置占比接近90%,除此以外仅山东地区有一套装置待投产。

总体来看,2025年国内待投产能增加且有效新增预期较高,未来产能以及产量增长速度将较2024年有一定提升,不过,新增装置大部分有下游配套,因此外销供应新增量为历年来最低,甲醇市场流通量增长将减缓。

2、外盘甲醇实际新增节奏慢于预期

2024年国外甲醇新增产能投放加速,2024年底至2025年还将有300万吨/年以上的新产能投入生产。近几年伊朗有大量新增产能,不过投产进度一直落后于预期,此前预计于2024年投产的DENA装置推迟至2025年左右。马来西亚砂拉越石化175万吨/年装置以及相关的码头等设施已经基本完成建设,并在2024年底投料,预计2025年期间将形成稳定供应。

而随着伊朗国内需求和南亚地区需求的增长,中国地区甲醇价格在国际市场缺乏优势,国际新增供应流入中国的比例将低于前期水平。截至2024年底,中国地区价格在全球处于偏低水平,不仅低于欧美地区价格,对东南亚地区美金价格贴水也达到约50美元/吨,套利窗口打开,下半年沿海港口持续有转口货物。

除供需面因素外,汇率因素也会对进口成本形成影响。目前美元兑人民币汇率处于偏高水平,进一步推升港口甲醇进口成本,进口利润亏损可能性更高,低进口利润将限制未来国内进口量增长空间。

综合来看,2025年甲醇外盘产能预期增长,但国际价差不利、汇率升高以及进口利润承压,国外甲醇需求增长,与中国形成竞争,2025年进口量增长预期将相对有限,未来进口市场风险包括国际地缘政治、伊朗装置原料供应和设备稳定性等。

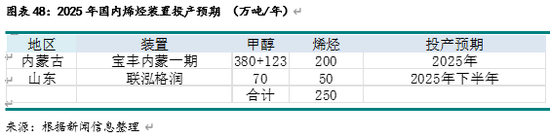

3、CTO迎来下一轮产能投放

近年来烯烃行业需求持续偏差,厂家利润亏损,新装置——尤其是外购甲醇装置投放减少,2024年仅一套CTO装置在年底附近试车投放,为宝丰内蒙一期的280万吨/年甲醇配套105万吨/年的烯烃产能,截至2024年底,煤及甲醇制烯烃行业总产能达到约1800万吨/年,产能增速为6%,低于2020年以前水平。

2025-2026年国内煤及甲醇制烯烃新装置较2023至2024年有所增加,预计烯烃产能新增量将达到250万吨/年,并将带来一定外购甲醇增量。宝丰内蒙一期在2024年部分投放后,剩余约200万吨/年烯烃以及配套甲醇产能可能在2025年投入运行。山东联泓则将扩产50万吨/年烯烃产能,配套70万吨/年甲醇后,其甲醇需求仍有缺口,需要外采补足。

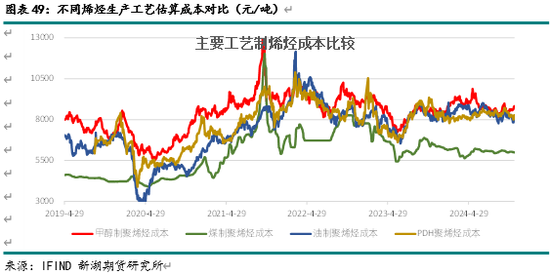

从中远期来看,沿海外采装置仍面临着较大的挑战。一方面,与煤制烯烃工艺相比,目前外采甲醇的主力-沿海地区甲醇制烯烃装置成本持续偏高,甲醇产业链未来新投的烯烃产能仍将以CTO为主;另一方面,前期部分沿海厂家积极建设MTO替代产能,未来外购MTO装置被替代风险增强。预计2025年甲醇制烯烃高成本和低利润情况仍将持续,沿海地区烯烃需求稳定性面临风险。

总体来看,2024年底至2025年投产的宝丰内蒙一期装置规模巨大,投产形成的增量将2025年煤-甲醇-烯烃产量增速推升至16%以上,大幅高于2023-2024年。山东联泓扩产则将对甲醇采购需求形成支撑。长期来看,随着在建CTO装置的推进,煤-甲醇-烯烃产量将继续增长。不过,外采MTO装置经济性不及CTO,市场占比逐年下降。

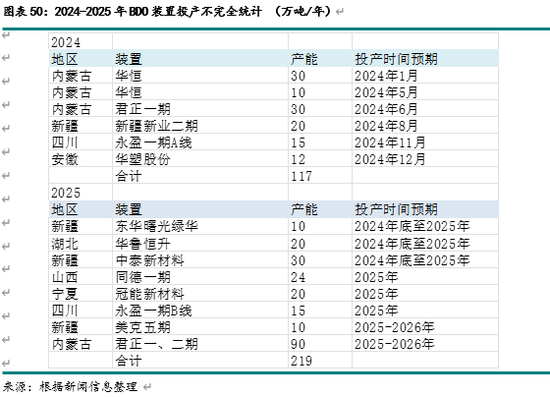

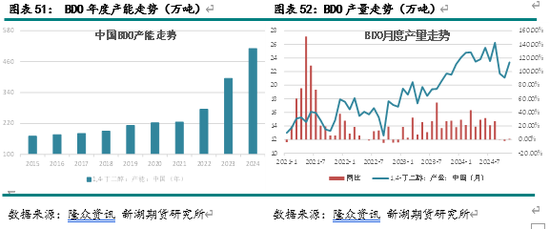

4、BDO行业产能持续扩张后面临过剩风险

BDO即1,4-丁二醇,可用于生产化纤、可降解塑料和新能源锂电池辅助材料,BDO的可降解塑料和新能源领域应用在2020年之后取得飞速发展,目前已经成为甲醇的主要下游之一,2024年BDO行业新增6套装置,产能接近120万吨,截至2024年四季度,国内BDO总产能在500万吨以上,目前仍有大量BDO新装置处于建设阶段,预计2025-2027年BDO行业规模将继续扩张,2025年BDO需求预计达到20%以上的高增速。

局部来看,BDO市场已经存在一定的过剩压力。虽然上半年产量仍在增长,单月同比增速在维持20%-40%的高水平,但进入下半年后,市场累库压力大增,开工下滑,9-10月产量降至21万吨,为年内低点。

5、房地产市场前景不明,拖累甲醛增速预期

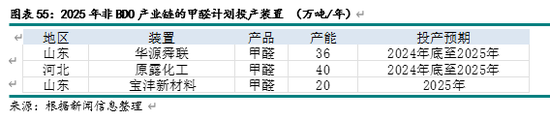

得益于下游新兴需求的高速发展,近年来甲醛产能扩张,但BDO生产链中的甲醛大部分在厂家内部消耗,并没有进入流通市场,而机构统计甲醛数据时也未将BDO厂家的甲醛产量纳入统计范围。除去BDO甲醛后,以板材、甲缩醛等作为主要下游的甲醛产量增长放缓,2025年非BDO甲醛装置投放规模预计在100万吨/年以内,且具有较大不确定性。

2024年底甲醛市场利润处于同期偏低水平,如上所述,非BDO甲醛下游大部分以胶水形式流向房地产相关的家具和家装行业,2024年房地产新开工面积同比增速维持负增长,长期利空甲醛下游板材需求,终端需求拉动不足,2025年甲醛需求增速有下滑风险。

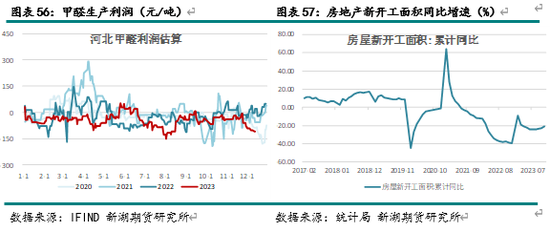

6、醋酸装置投放加速,产能开工均至新高

目前醋酸供需较好。年内醋酸行业开工达到历史高点,年平均行业开工接近91%,大幅高于前三年水平。从下游来看,国内下游采购稳定,出口订单也持续对需求形成支撑,截至2024年10月,醋酸出口量累计同比增速在20%以上。因此,2024年醋酸内需和外需均表现良好,即使供应走高,四季度库存仍处于低位。

近几年醋酸产能投放较多,2025年产能增速将进一步提升。2022-2024年醋酸每年产能投放在100万吨/年左右,而2025年这一数量预计会达到300万吨/年以上。新投放装置广泛分布于西北、华东和华中地区,且每套装置体量均达到一定规模。

总体来看,目前醋酸供需格局相对健康,随着新产能投放,2025-2026年醋酸对甲醇需求有进一步增长的空间,风险来自行业利润相对偏低。

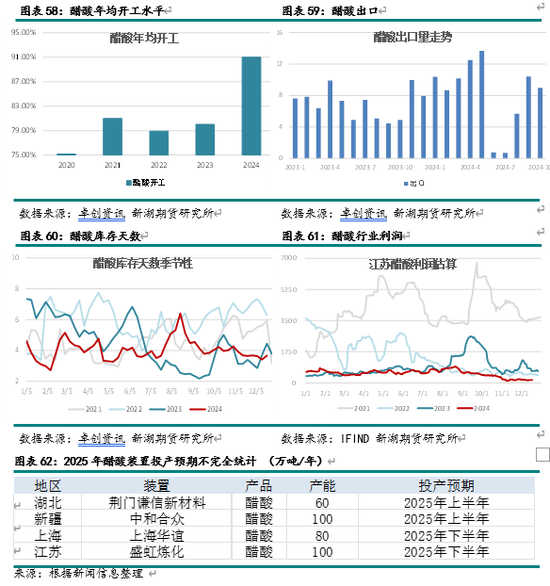

7、MTBE产量投放加速但需求预期承压

2023年开始国六B汽油标准实施,调油需求增长,加之替代产品受消费税征收影响,MTBE利润受到支撑,良好的需求以及行业盈利前景吸引资金流入,近两年国内大量MTBE生产项目进行公示并计划开始建设,2024至2025年预期投产新装置产能将在200万吨/年以上,MTBE行业进入产能扩张周期。

产能扩张将促进MTBE甲醇消耗的增长,风险主要来自于原料、出口以及原油端。首先,目前国内MTBE的C4原料供应仍较为较紧张,长期来看将限制MTBE工厂开工水平。其次,2022至2024年上半年出口对MTBE需求增长贡献较高,主要得益于亚洲地区MTBE价格对欧美地区的不定期深度贴水,在国内市场形成出口套利空间。从趋势来看,2024年下半年出口套利空间已经大幅缩小,整体月度出口水平也较前期高位下移。最后,国际MTBE价格和原油价格存在高度相关性,后期油价风险较大,MTBE价格以及终端需求可能受到负面影响。

总体来看,2025-2026年MTBE新装置较多,行业进入产能扩张周期,国内供应将继续增长,但需求端风险将限制价格上方空间。

8、2025年甲醇供求预期

从上游预期来看,2025年供应增速提升,高于2024年,国内产量或将达到9000万吨以上。进口较2024年也有回升空间。

从下游预期来看,2025年整体需求增速将高于供应。最大的下游-甲醇制烯烃行业从2024年底开始有大体量装置投放,增速预计达到近年来高位。非烯烃下游行业中,甲醛增速受限于地产弱预期,将低于2024年,醋酸和BDO行业与烯烃类似,将得益于大量待投新产能,预期增速高于或持平于2024年水平。MTBE行业新装置投放计划同样较多,但下游风险相对更大,增速或不及预期。二甲醚则延续负增长态势。

总体来看,供求均有扩张空间,且需求以及其增速将高于供应,整体甲醇市场将呈现紧平衡格局,市场库存预计有一定去化空间。

9、2025年甲醇价格预期

2025年甲醇市场供需为紧平衡,全年期货主力价格波动区间预期在2000-2800元/吨,下限与2024年持平,上限略高,重心持稳。

2025年价格高点预计出现在一季度或四季度,甲醇市场季节性在冬季提供一定向上驱动,此外,从上下游装置投放来看,四季度下游装置投放更多,价格走强概率更大。低点或出现在三季度,年中供应压力相对更高,2024年底港口库存基数较大,如果上半年库存仍未得到有效去化,夏季累库期间价格将面临更大的压制。

期货操作方面,年中附近如港口库存压力较大,可根据库存情况逢高试空或进行反套。下半年下游外购装置投产以及年底旺季来临时,则可考虑多头头寸。

上述价格预期和操作建议仅供参考,单边价格风险来自上游原料价格波动和外盘装置投放慢于预期,套利头寸风险来自能源价格波动和气候变化,区域价差风险来自内地下游新兴产能投放和运输物流。

还没有评论,来说两句吧...